Декларация о подаренном участке – это документ, подтверждающий факт передачи земельного участка в качестве подарка. При получении такого подарка необходимо составить декларацию и подписать ее обеими сторонами – дарителем и получателем.

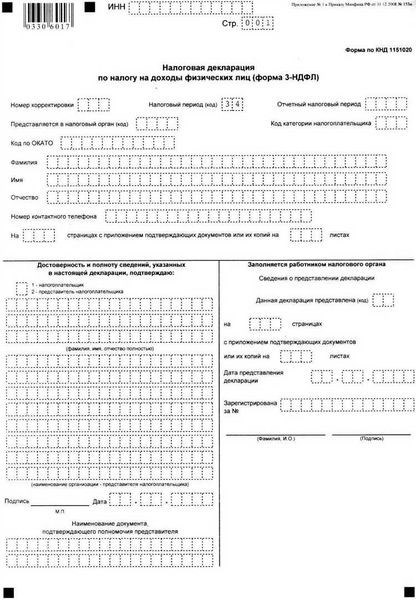

Порядок оформления декларации 3-НДФЛ

Шаг 1. Заполнение персональных данных

Перед началом заполнения декларации необходимо указать свои персональные данные: фамилию, имя, отчество, ИНН (индивидуальный номер налогоплательщика) и другую информацию, позволяющую определить личность налогоплательщика.

Шаг 2. Указание доходов

Основной раздел декларации — это ввод информации о доходах, которые получены гражданином в отчетном периоде. Доходы могут быть следующих типов:

- Трудовые доходы: заработная плата, вознаграждения, премии и т.д.

- Доходы от предпринимательской деятельности.

- Дивиденды, проценты по вкладам, прочие доходы от инвестиций.

- Доходы от сдачи в аренду недвижимости или имущества.

- Доходы от продажи имущества и ценных бумаг.

Шаг 3. Учет налогового вычета

Для учета налоговых вычетов, необходимо указать все возможные расходы, которые позволяют снизить налогооблагаемую базу. К ним относятся:

- Расходы на обучение: оплата учебы, покупка учебной литературы и т.д.

- Расходы на медицинские услуги: оплата лечения, покупка лекарств, страховые платежи и т.д.

- Расходы на улучшение жилищных условий: погашение ипотеки, выплаты по кредиту на строительство или ремонт жилья.

- Расходы на пожертвования: суммы, перечисленные на благотворительные цели.

- Другие расходы, указанные в законодательстве.

Шаг 4. Расчет и уплата налога

После заполнения всех разделов декларации, необходимо произвести расчет налога. Для этого следует применить ставку налога и учесть возможные налоговые вычеты. Полученная сумма является налогом к уплате. Налог можно уплатить в течение установленного срока путем самостоятельного перечисления средств в бюджет или через налогового агента.

Шаг 5. Подписание и сдача декларации

Последний шаг — подписание и сдача декларации. Декларацию можно подписать с помощью электронной или простой цифровой подписи. Подписанную декларацию следует сдать в налоговый орган лично или отправить по почте с уведомлением о вручении.

Соблюдение представленного порядка оформления декларации 3-НДФЛ позволит предоставить полную и правильную информацию о доходах и налоговых вычетах, а также соблюсти все требования законодательства.

Зачем нужна декларация 3-НДФЛ в 2021 году

1. Уточнение доходов и расходов

Декларация 3-НДФЛ позволяет гражданам уточнить свои доходы и расходы за отчетный период. Это важно для того, чтобы выставить точный расчет налогов и избежать возможных штрафов за неправильное уплату налога. В декларации можно указать различные источники доходов, включая зарплату, арендную плату, проценты по депозитам и другие.

2. Возврат налогов

Декларацию 3-НДФЛ можно использовать для получения возврата налогов. Если в процессе заполнения декларации оказывается, что у вас было излишнее удержание налога с заработной платы, вы можете обратиться за возвратом этой суммы. Это может быть полезно, особенно если у вас были дополнительные расходы, которые можно учесть в декларации и получить налоговый вычет.

3. Заполнение декларации по-добровольному

Декларацию 3-НДФЛ можно заполнять как по-обязательному поручению налоговых органов, так и по-добровольному желанию гражданина. Для тех, кто имеет дополнительные доходы — это возможность учесть все свои доходы и оптимизировать налогообложение.

4. Проверка законности доходов

Заполняя декларацию 3-НДФЛ, граждане могут проверить законность доходов своих работодателей и других источников доходов. Это помогает установить, что все начисления были произведены в полном объеме и соответствуют законодательству.

5. Соблюдение налогового законодательства

Заполнение декларации 3-НДФЛ помогает гражданам соблюдать налоговое законодательство. Это важно для сохранения репутации как надежного налогоплательщика и для избежания нежелательных процессов со стороны налоговых органов. Заполнив декларацию вовремя и корректно, вы демонстрируете свою гражданскую ответственность и готовность участвовать в налоговой системе страны.

В целом, заполнение декларации 3-НДФЛ в 2021 году является важной процедурой, которая помогает гражданам контролировать свои доходы, получать возврат налогов и соблюдать налоговое законодательство.

Нужна ли налоговая декларация при дарении?

Правила, регулирующие налогообложение дарения, устанавливаются государственным законодательством. В зависимости от региона и обстоятельств, вас могут попросить подать отдельную налоговую декларацию, которая будет отражать полученное имущество.

Когда нужна налоговая декларация при дарении?

Подача налоговой декларации при дарении обычно требуется в следующих случаях:

- Сумма полученного в подарок участка земли превышает пороговое значение, установленное законом;

- У «дарителя» в годе, когда произошло дарение, имеются прочие доходы;

- Если по обстоятельствам возникла необходимость передать в наследство или продать полученный участок земли.

Как правильно подать налоговую декларацию?

Для того чтобы правильно подать налоговую декларацию при дарении, рекомендуется следовать следующим рекомендациям:

- Определить категорию дарения и его оценочную стоимость, чтобы правильно указать сумму в налоговой декларации;

- Определиться с целью дарения, чтобы выбрать соответствующий налоговый режим;

- Подготовить необходимые документы, включая договор дарения;

- Точно заполнить налоговую декларацию, указывая все сведения о дарителе, дарителе, сумме и цели дарения;

- Ошибка при заполнении налоговой декларации может повлечь за собой штрафные санкции, поэтому важно быть внимательным;

- Подать налоговую декларацию в срок;

- В случае необходимости, обратиться за помощью к специалистам в налоговой или юридической сфере.

Налоговая декларация при дарении участка земли является обязательным документом, который подлежит предоставлению при определенных обстоятельствах. Важно соблюдать все правила и рекомендации, чтобы избежать штрафных санкций и проблем с налоговой службой.

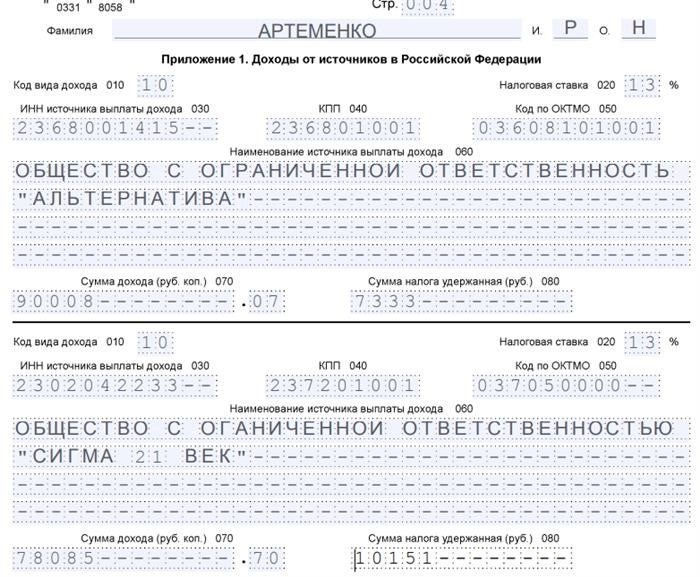

Образцы заполнения 3-НДФЛ при дарении земельного участка

При дарении земельного участка необходимо заполнить декларацию по форме 3-НДФЛ и представить ее в налоговый орган. В декларации необходимо указать все необходимые сведения о дарителе, получателе и дарении.

Общие сведения

В разделе «Общие сведения» декларации 3-НДФЛ заполняются следующие данные:

- Фамилия, имя, отчество дарителя и получателя

- ИНН дарителя и получателя

- Дата заключения договора дарения

- Документ, подтверждающий право собственности на земельный участок (номер, дата, орган, выдавший документ)

- Площадь земельного участка, указанная в договоре дарения

Сведения о договоре дарения

В этом разделе следует указать следующие данные о договоре дарения:

- Наименование и номер договора дарения

- Дата заключения договора

- Адрес земельного участка, передаваемого в дар

- Сведения о стоимости земельного участка

Сведения о налоговом вычете

В разделе «Сведения о налоговом вычете» необходимо указать следующие данные:

- Налоговый период, за который применяется налоговый вычет

- Сумма налогового вычета (равна стоимости земельного участка, указанной в договоре дарения)

Подписи и даты

В конце декларации необходимо поставить подписи дарителя и получателя земельного участка, а также указать дату заполнения декларации.

Пример заполнения 3-НДФЛ при дарении земельного участка:

| Поле | Значение |

|---|---|

| Фамилия, имя, отчество дарителя | Иванов Иван Иванович |

| ИНН дарителя | 1234567890 |

| Фамилия, имя, отчество получателя | Петров Петр Петрович |

| ИНН получателя | 0987654321 |

| Дата заключения договора дарения | 01.01.2022 |

| Документ, подтверждающий право собственности | Свидетельство о праве собственности на земельный участок №123 от 01.01.2022, выданное МФЦ |

| Площадь земельного участка | 1000 кв. м. |

| Наименование и номер договора дарения | Договор дарения №456 |

| Дата заключения договора | 01.02.2022 |

| Адрес земельного участка | г. Москва, ул. Ленина, д. 1 |

| Сведения о стоимости земельного участка | 1 000 000 рублей |

| Налоговый период | 2022 год |

| Сумма налогового вычета | 1 000 000 рублей |

Инструкция по возмещению подоходного налога

Шаг 1: Сбор необходимых документов

Для возмещения подоходного налога вам потребуется следующая документация:

- Копия вашей декларации по подоходному налогу;

- Копия документа, подтверждающего получение дохода (например, справка с места работы или документ о продаже недвижимости);

- Копия паспорта или иного документа, удостоверяющего личность;

- Реквизиты банковского счета для перечисления возврата подоходного налога.

Шаг 2: Заполнение заявления на возврат подоходного налога

Заполните заявление на возврат подоходного налога, указав в нем все необходимые сведения о себе и доходах, для которых будет произведен возврат. Заявление обычно предоставляется в налоговую службу или может быть доступно для скачивания на официальном сайте налоговой. Укажите также реквизиты вашего банковского счета для перечисления возврата.

Шаг 3: Предоставление документов и заявления

Соберите все необходимые документы, включая заполненное заявление на возврат подоходного налога, и предоставьте их в налоговую службу. Вы можете сделать это лично или отправить документы почтой с уведомлением о вручении.

Шаг 4: Ожидание рассмотрения заявления

После предоставления заявления и необходимых документов вам остается только ожидать рассмотрения заявления налоговой службой. Обычно этот процесс занимает некоторое время, поэтому будьте терпеливы.

Шаг 5: Получение возврата подоходного налога

Если ваше заявление будет одобрено налоговой службой, вам будет перечислен возврат подоходного налога на указанный вами банковский счет. Проверьте свой счет на наличие возврата и убедитесь, что все данные указаны верно.

Важно помнить

При оформлении заявления на возврат подоходного налога обязательно следите за сроками подачи документов и досконально заполняйте все необходимые поля. В случае неправильного заполнения или недостаточности документов, заявление может быть отклонено. Если у вас возникли вопросы, обратитесь в налоговую службу для получения консультации.

Как оформить декларацию о дарении участка: образец заполнения 2026 года

Шаг 1: Сбор необходимых документов

Перед заполнением декларации убедитесь, что у вас есть все необходимые документы:

- Нотариально заверенный договор о дарении участка;

- Паспорт дарителя и получателя подарка;

- Правоустанавливающие документы на участок;

- Документы, подтверждающие стоимость участка (например, оценка независимого оценщика).

Шаг 2: Заполнение декларации

Теперь перейдем к заполнению самой декларации. Приведем образец заполнения для 2026 года:

| Пункт | Информация |

|---|---|

| 1 | Дата заключения договора дарения: [дата] |

| 2 | Наименование органа, осуществившего государственную регистрацию договора дарения: [наименование] |

| 3 | Регистрационный номер договора: [номер] |

| 4 | Дата государственной регистрации договора: [дата] |

| 5 | Информация о дарителе: |

| a) ФИО дарителя: [ФИО] | |

| b) Паспортные данные дарителя: [паспортные данные] | |

| 6 | Информация о получателе подарка: |

| a) ФИО получателя: [ФИО] | |

| b) Паспортные данные получателя: [паспортные данные] | |

| 7 | Информация об участке: |

| a) Адрес участка: [адрес] | |

| b) Кадастровый номер участка: [кадастровый номер] | |

| c) Площадь участка: [площадь] | |

| 8 | Стоимость договора дарения: [сумма] |

Шаг 3: Подписание и предоставление декларации

После заполнения декларации о дарении участка, необходимо подписать документ. Подписи должны быть сделаны дарителем и получателем подарка.

Подписанную декларацию следует предоставить в налоговый орган по месту жительства дарителя в течение 3 месяцев с момента заключения договора дарения.

Теперь вы знаете, как оформить декларацию о дарении участка и можете использовать предоставленный образец заполнения для 2026 года. В случае возникновения дополнительных вопросов, рекомендуется обратиться к специалисту в области нотариата или налогового права для получения консультации.

НДФЛ при получении в дар земельного участка

При получении в дар земельного участка гражданин обязан уплатить налог на доходы физических лиц (НДФЛ) в соответствии с действующим законодательством. Ниже представлена информация о порядке начисления и уплаты данного налога.

Особенности налогообложения

Физические лица, получившие земельный участок в дар, подлежат налогообложению по ставке 13% на сумму рыночной стоимости участка. При этом стоимость земельного участка определяется налоговым органом на основе актов о передаче права собственности.

Порядок начисления НДФЛ

Налог на доходы физических лиц начисляется на основе стоимости земельного участка, полученного в дар. Для этого необходимо обратиться в налоговый орган по месту жительства и подать декларацию по форме 3-НДФЛ. В декларации указываются все сведения о полученном участке и его стоимости.

После подачи декларации налоговый орган производит расчет суммы начисленного налога и выставляет налоговое уведомление. Гражданин обязан уплатить указанную сумму в установленный срок.

Учет дара

Получение земельного участка в дар является основанием для внесения изменений в имущественный налоговый вычет. Гражданин обязан уведомить налоговый орган о получении дара и предоставить соответствующие документы, подтверждающие передачу участка.

При учете дара в налоговом вычете основная стоимость участка и стоимость налогового вычета отражаются в соответствующих разделах декларации.

Налоговые вычеты и льготы

При получении земельного участка в дар гражданином возможно применение налоговых вычетов и льгот в соответствии с действующим законодательством. Например, семьи с детьми имеют право на получение налогового вычета при приобретении и получении в дар жилого участка.

- Сумма налогового вычета определяется в соответствии с законодательством и зависит от количества детей и иных факторов.

- Льготы и налоговые вычеты возможно применить только при наличии соответствующих документов и соблюдении установленных условий.

При получении в дар земельного участка гражданин обязан уплатить налог на доходы физических лиц (НДФЛ) по ставке 13% на сумму рыночной стоимости участка. Налог начисляется и уплачивается на основе декларации, которую необходимо подать в налоговый орган. Также следует учесть возможность применения налоговых вычетов и льгот в случае получения земельного участка в дар.

Как определить стоимость подарка для заполнения декларации и расчета налога?

При получении подарка, в том числе участка, важно определить его стоимость для последующего заполнения декларации и расчета налога. Для этого можно использовать несколько способов, которые помогут приблизительно оценить его стоимость.

1. Рыночная стоимость подарка

Одним из способов определить стоимость подарка является оценка его рыночной стоимости. Для этого можно обратиться к специалисту или агентству, занимающемуся оценкой недвижимого имущества. Они смогут провести профессиональную оценку участка и предоставить вам соответствующий документ с указанием его стоимости.

2. Сравнение схожих участков

Другим способом определить стоимость подарка является сравнение его схожих участков на рынке недвижимости. Вы можете изучить объявления о продаже схожих участков в вашем районе и приблизительно оценить его стоимость, учитывая такие факторы, как площадь, расположение и прочие параметры.

3. Учет цены приобретения

Если вы знаете цену приобретения участка, то она может служить основой для определения его стоимости. Однако, следует учитывать, что цена приобретения может отличаться от текущей рыночной стоимости, поэтому рекомендуется найти более точные способы оценки.

4. Консультация с юристом или налоговым консультантом

Если вам сложно самостоятельно определить стоимость подарка, вы можете обратиться за консультацией к юристу или налоговому консультанту. Они помогут вам правильно оценить участок и определить его стоимость для заполнения декларации и расчета налога.

Определение стоимости подарка для заполнения декларации и расчета налога является важным шагом, который поможет вам соблюсти требования закона и избежать возможных проблем с налоговыми органами. Используйте различные способы оценки, чтобы получить наиболее точную стоимость подарка.

Ответственность за несвоевременное представление налоговой декларации

Административная ответственность

За несвоевременное представление налоговой декларации физическими и юридическими лицами может быть применена административная ответственность. Конкретные санкции и штрафы устанавливаются государственными органами, осуществляющими контроль за исполнением налогового законодательства. При определении размера штрафа учитываются различные факторы, такие как срок просрочки, размер задолженности и степень вины.

Финансовые санкции

Помимо административной ответственности, несвоевременное представление налоговой декларации может повлечь за собой финансовые санкции. Налоговые органы имеют право начислить штрафные проценты на сумму неуплаченного налога, рассчитываемые за каждый день просрочки. Такие санкции направлены на стимулирование своевременного представления декларации и уплаты налогов.

Дисквалификация

В некоторых случаях, особенно при систематическом несвоевременном представлении налоговой декларации, может возникнуть риск дисквалификации бизнеса или утраты права заниматься определенными видами деятельности. Это может быть связано с лишением лицензий, прекращением сотрудничества с партнерами или возникновением репутационных проблем.

Судебная ответственность

В случаях, когда несвоевременное представление налоговой декларации сопровождается уклонением от уплаты налогов или другими преступными действиями, лица могут быть привлечены к уголовной или гражданской ответственности. В зависимости от конкретных обстоятельств дела, могут быть применены меры, предусмотренные уголовным или гражданским законодательством.

Таким образом, несвоевременное представление налоговой декларации несет серьезные юридические и финансовые последствия. Поэтому рекомендуется всегда соблюдать сроки и представлять декларацию вовремя, чтобы избежать неприятных последствий и поддерживать собственную законопослушность.

Пример 1. Заполнение налоговой декларации 3-НДФЛ (общий случай)

Заполняя декларацию 3-НДФЛ, необходимо следовать определенной последовательности действий:

1. Внесение общезаводской информации

В данном разделе необходимо указать свое фамилию, имя, отчество, ИНН, а также данные о доходах, полученных от источников в России и за рубежом.

2. Заполнение информации о доходах

Следует указать информацию о доходах за отчетный период, включая заработную плату, пенсию, вознаграждение по договорам гражданско-правового характера и др. Важно также указать полученные налоговые вычеты.

3. Учет налоговых вычетов

В данном разделе необходимо указать все применимые налоговые вычеты, такие как вычет на детей, на обучение, на лечение и др. Необходимо предоставить подтверждающую документацию.

4. Расчет и уплата налога

После заполнения всех полей необходимо произвести расчет налоговой обязанности и определить сумму налога, подлежащую уплате. Рекомендуется внимательно проверить все данные перед отправкой декларации.

5. Подпись и отправка декларации

После заполнения декларации необходимо распечатать ее, подписать и подать в налоговую службу. Также можно воспользоваться электронной подписью для отправки декларации онлайн.

Пример заполнения декларации 3-НДФЛ

| Общезаводская информация | Заполнение информации о доходах | Учет налоговых вычетов | Расчет и уплата налога | Подпись и отправка декларации |

|---|---|---|---|---|

| Фамилия: Иванов | Заработная плата: 1 000 000 руб. | Вычет на детей: 100 000 руб. | Сумма налога: 100 000 руб. | Подпись: Иванов И.И. |

Заполняя налоговую декларацию 3-НДФЛ, необходимо быть внимательным и аккуратным, чтобы предоставить верную информацию и избежать неприятных последствий.

В каких случаях близкое родство не поможет?

Близкие родственные связи, как правило, считаются важными и доверительными, однако есть ситуации, когда даже близкое родство не может помочь.

1. Правовая ответственность

В случаях совершения преступлений, близкое родство не является гарантией и не освобождает от правовой ответственности. Законодательство предусматривает равные права и обязанности для всех граждан, вне зависимости от степени родства.

2. Профессиональные компетенции

Близкое родство не всегда является показателем профессиональных навыков и компетенций. Например, если требуется квалифицированная медицинская помощь или юридическая консультация, близкие родственники могут быть неопытными или неспециализированными в данной области.

3. Непреодолимые конфликты интересов

В некоторых случаях, близкое родство может создать конфликт интересов. Например, если один член семьи представляет интересы другого в суде или при составлении договора. Это может привести к неправильному или несправедливому решению, нарушению принципа независимости и объективности.

4. Различные уровни образования и опыта

Близкое родство не обеспечивает одинаковые уровни образования и опыта. Члены семьи могут иметь разные профессии, уровень образования и навыков. Это может сказаться на качестве и профессионализме предоставляемых услуг.

5. Личные предпочтения и выборы

Каждый член семьи имеет право на собственные предпочтения и выборы. Близкое родство не может гарантировать полное согласие и соответствие интересов. Личные ценности и приоритеты индивидуумов могут значительно отличаться, что может создать противоречия и разногласия в решении важных вопросов.

6. Финансовая независимость

Близкое родство не всегда гарантирует финансовую независимость и возможность помочь в финансовых вопросах. Ограниченные ресурсы и обстоятельства могут не позволить близким родственникам предоставить финансовую поддержку или советы.

7. Личностные различия

Индивидуальные различия в личности и характере могут создать препятствия в помощи даже ближайшим родственникам. Разногласия, непонимание и различные взгляды на жизнь могут создать конфликты и затруднить сотрудничество.

8. Ограниченные ресурсы и возможности

Близкое родство не всегда означает наличие доступных ресурсов и возможностей для помощи. Ограниченные физические, финансовые и временные ресурсы могут быть недостаточными для оказания необходимой помощи или поддержки.

Кто является близким родственником?

Категории близких родственников:

- Родители — отец и мать;

- Дети — сыновья и дочери;

- Супруги — муж и жена;

- Братья и сестры;

- Дедушки и бабушки;

- Внуки;

- Правнуки;

- Опекуны и попечители;

- Усыновители и усыновленные;

- По судьбе, кровосмешению или записи в родственной книге могут возникать и другие категории близких родственников.

Права и обязанности близких родственников:

- Наследование имущества по закону или по завещанию;

- Получение материальной помощи или обеспечения в ситуации, требующей финансовой поддержки;

- Участие в воспитании и образовании детей;

- Предоставление юридической или медицинской помощи в критических ситуациях;

- Поддержка и забота о старших и младших родственниках;

- Оформление свидетельств о рождении, браке, смерти и других актов гражданского состояния.

Зависимость от законодательства:

Определение круга близких родственников часто проводится на основе действующего семейного законодательства. Разные страны и регионы могут иметь свои специфические нормы и правила, регулирующие эти отношения.

Примеры родственных связей:

| Родственная связь | Пример |

|---|---|

| Родители и дети | Мать и сын |

| Супруги | Муж и жена |

| Братья и сестры | Старший и младший брат |

| Дедушки и бабушки | Дедушка по материнской линии |

Где взять бланк декларации за 2019, 2020 и 2021 годы

Официальный сайт налоговой службы

Первым источником для получения бланков деклараций является официальный сайт налоговой службы России. На сайте можно найти актуальные версии бланков деклараций за каждый год. Просто перейдите на сайт Федеральной налоговой службы и найдите раздел с бланками деклараций. Там вы сможете найти нужные вам формы.

Физические офисы налоговой службы

Если вам удобнее получить бланк декларации лично, вы можете посетить физический офис налоговой службы в вашем регионе. Обратитесь к специалистам и попросите у них бланки деклараций за нужные годы. Они обязательно предоставят вам необходимые документы.

Электронные сервисы и приложения

Современные технологии позволяют получить бланки деклараций через различные электронные сервисы и приложения. Некоторые электронные сервисы позволяют не только скачать бланк декларации, но и заполнить его онлайн.

Независимо от выбранного способа, не забывайте, что бланк декларации должен быть заполнен правильно и соответствовать законодательству Российской Федерации. При возникновении вопросов или необходимости консультации, всегда обращайтесь к специалистам налоговой службы или юристам.

Какие документы нужно оформить при дарении недвижимости?

1. Договор дарения

- Сведения о дарителе и получателе дара;

- Описание передаваемого имущества и его стоимость;

- Условия передачи имущества и иные существенные условия.

Договор дарения подписывается обеими сторонами и удостоверяется нотариально.

2. Заявление в Росреестр

После заключения договора дарения необходимо подать заявление в Росреестр для внесения изменений в Единый государственный реестр недвижимости. В заявлении указываются следующие сведения:

- Идентификационные данные дарителя и получателя дара;

- Описание недвижимости;

- Номер и дата договора дарения.

После рассмотрения заявления и предоставления всех необходимых документов, Росреестр вносит изменения в свидетельство о праве собственности.

3. Подтверждение стоимости недвижимости

Для оформления дарения недвижимости необходимо также предоставить подтверждение стоимости передаваемого имущества. Документом, который может подтверждать стоимость, является независимая оценка недвижимости.

В случае, если передающей стороной выступает юридическое лицо, оно должно предоставить бухгалтерскую справку, в которой указывается стоимость недвижимости.

4. Удостоверение личности сторон

При оформлении дарения недвижимости необходимо предоставить удостоверение личности дарителя и получателя дара. Такими документами могут быть паспорт гражданина РФ или иной документ, удостоверяющий личность.

Если одна из сторон является иностранным гражданином, то требуется предоставить перевод удостоверения личности на русский язык и нотариально заверенную копию паспорта.

5. Документы на недвижимость

При дарении недвижимости также необходимо предоставить следующие документы на передаваемое имущество:

- Свидетельство о праве собственности на недвижимость;

- Технический паспорт или план помещения;

- Выписка из ЕГРН (Единого государственного реестра недвижимости);

- Свидетельство об уплате налога на имущество.

В случае, если на недвижимости имеются обременения (ипотека, арест и т.д.), необходимо предоставить соответствующие справки или документы, подтверждающие освобождение от обременений.

Таким образом, при оформлении дарения недвижимости необходимо провести ряд юридических формальностей и предоставить определенный перечень документов. Важно быть внимательным и соблюдать все требования закона, чтобы избежать непредвиденных проблем в будущем.

Ответы юриста на частые вопросы

Юристы помогают справиться с множеством правовых вопросов, которые возникают у людей в повседневной жизни. В данной статье представлены ответы на несколько часто задаваемых вопросов юристу.

1. Каким образом можно получить наследство?

Один из путей получения наследства — через завещание. В нем указывается, кому и в какой доле передается наследство. Если завещания нет, наследство распределяется в соответствии с законом. В этом случае наследники делят наследство поровну, исключая лишь определенные категории лиц.

2. Какие документы нужны для оформления сделки купли-продажи недвижимости?

Для оформления сделки купли-продажи недвижимости необходимы следующие документы:

- Паспорт продавца и покупателя;

- Документы, подтверждающие право собственности продавца на недвижимость;

- Договор купли-продажи, составленный в письменной форме;

- Свидетельство о праве собственности на недвижимость;

- Документы об отсутствии обременений на недвижимость;

- Документы о регистрации сделки.

3. Какие действия можно предпринять при невыполнении договорных обязательств?

При невыполнении договорных обязательств можно предпринять следующие действия:

- Подать иск в суд на исполнение договора и возмещение убытков;

- Обратиться в арбитражный суд в случае, если стороны предусмотрели такую возможность в договоре;

- Составить претензию с указанием нарушений и требованием исполнения договора;

- Согласовать мирное разрешение спора с помощью посредника или арбитра.

4. Как защитить авторские права на произведение?

Для защиты авторских прав на произведение следует соблюдать следующие правила:

- Оформить авторское свидетельство;

- Указать знак охраны авторских прав (©);

- Не публиковать произведение без согласия автора;

- При необходимости, заключить договор на передачу или лицензирование авторских прав;

- В случае нарушения авторских прав обратиться в суд для защиты своих интересов.

5. Что делать в случае задержания полицией?

В случае задержания полицией необходимо:

- Соблюдать правила поведения и не сопротивляться задержанию;

- Потребовать у полицейского предъявления удостоверения личности;

- Ознакомиться со своими правами, как виновного или свидетеля;

- В случае нарушения ваших прав обратиться к адвокату.

Это лишь небольшая часть вопросов и ответов, которые могут возникнуть у граждан. Своевременная консультация у юриста поможет решить множество правовых вопросов и защитить ваши интересы.

Правила и порядок представления 3-НДФЛ

Ежегодно граждане России обязаны представлять в налоговую службу декларацию по налогу на доходы физических лиц (3-НДФЛ). Декларация должна быть представлена в установленный срок и с соответствующими документами. Ниже представлены основные правила и порядок представления 3-НДФЛ.

Документы, необходимые для представления 3-НДФЛ

Для правильного и полного заполнения декларации по налогу на доходы физических лиц необходимо иметь следующие документы:

- Трудовой договор — документ, подтверждающий трудовые отношения и доходы получаемые от работодателя.

- Справка о доходах — документ, выдаваемый работодателем и содержащий информацию о полученных доходах за отчетный период.

- Свидетельство о регистрации ИП/Самозанятого — документ, подтверждающий статус индивидуального предпринимателя или самозанятого.

- Договор аренды/субаренды — документ, подтверждающий получение доходов от сдачи в аренду недвижимости или имущества.

- Свидетельство о собственности на недвижимость/долю в недвижимости — документ, подтверждающий право собственности на недвижимость и получение соответствующих доходов.

Порядок представления 3-НДФЛ

- Собрать все необходимые документы.

- Заполнить декларацию по налогу на доходы физических лиц в соответствии с инструкцией.

- Проверить правильность заполнения декларации и соответствие указанных данных фактическим.

- Подписать декларацию собственноручно.

- Приложить к декларации все необходимые документы.

- Сдать декларацию и документы в налоговую службу или отправить почтой заказным письмом с уведомлением о вручении.

- Хранить копию декларации и всех приложенных документов на протяжении трех лет с момента представления.

Важно помнить, что срок представления 3-НДФЛ устанавливается налоговым кодексом и может изменяться каждый год. Необходимо следить за сроками и представлять декларацию вовремя, чтобы избежать штрафных санкций.

Когда необходимо составление и оформление 3-НДФЛ

1. Получение дохода от продажи недвижимости

Если вы продали свою недвижимость и получили прибыль от этой сделки, то необходимо составить и оформить 3-НДФЛ. Данная декларация позволит установить размер налогового платежа, который вы должны будете уплатить государству.

2. Получение дохода от продажи ценных бумаг

Если вы продали ценные бумаги и получили прибыль от этой сделки, то также требуется составление и оформление 3-НДФЛ. В декларации указывается сумма полученного дохода, а также налоговые вычеты, если таковые имеются.

3. Получение дохода от сдачи недвижимости в аренду

Если вы являетесь арендодателем и получаете доход от сдачи недвижимости в аренду, то также необходимо представить 3-НДФЛ. Данная декларация позволит правильно определить сумму налогового платежа, который вам необходимо будет уплатить.

4. Получение дохода от предоставления услуг

Если вы получаете доход от предоставления каких-либо услуг, то также требуется составление и оформление 3-НДФЛ. В декларации указываются сумма полученного дохода, а также налоговые вычеты, если таковые имеются.

5. Получение дохода от продажи акций или долей в уставном капитале организаций

Если вы продали акции или доли в уставном капитале организаций и получили прибыль от этой сделки, то также требуется составление и оформление 3-НДФЛ. В декларации указывается сумма полученного дохода, а также налоговые вычеты, если таковые имеются.

6. Получение дохода от сделок с ценными бумагами на бирже

Если вы занимаетесь сделками с ценными бумагами на бирже и получили прибыль от этих операций, то также необходимо составить и оформить 3-НДФЛ. Данная декларация позволит правильно определить сумму налогового платежа, который вам необходимо будет уплатить.

Таким образом, составление и оформление 3-НДФЛ необходимо в случае получения дохода от продажи недвижимости, ценных бумаг, сдачи недвижимости в аренду, предоставления услуг, продажи акций или долей в уставном капитале организаций и сделок с ценными бумагами на бирже. Данная процедура позволяет правильно определить размер налогового платежа и быть в соответствии с требованиями законодательства.

Нужно ли близкому родственнику подавать декларацию в налоговую инспекцию?

Когда близкому родственнику был подарен участок земли, часто возникает вопрос о необходимости подачи декларации в налоговую инспекцию. В данном случае, ответ зависит от конкретной ситуации. Рассмотрим основные аспекты вопроса.

1. Подарок от родителей

Если участок был подарен близким родственником, например, родителями, то подача декларации обычно не требуется. Подарки от родителей освобождаются от налогового обязательства. Однако, для подтверждения легальности данного подарка, рекомендуется составить договор дарения и приложить его к документам, связанным с участком.

2. Подарок от других родственников

Если участок был подарен другим близким родственником, например, братьями или сестрами, то в данном случае возможно потребуется подача декларации в налоговую инспекцию. Стоит уточнить правила и требования действующего законодательства в вашем регионе, чтобы избежать нарушений.

3. Условия получения подарка

Если для получения подарка необходимо выполнить какие-либо условия, например, проживать на участке определенное время или использовать его для определенных целей, то в этом случае может потребоваться подача декларации в налоговую инспекцию. Внимательно изучите условия получения подарка и необходимые налоговые обязательства.

4. Рекомендации и консультация специалиста

При возникновении вопросов и неуверенности в действиях, всегда рекомендуется обратиться за консультацией к опытным специалистам, таким как юристы или налоговые консультанты. Они помогут разобраться в вашей конкретной ситуации и подскажут, как правильно оформить все необходимые документы и соблюсти требования закона.

В любом случае, неправильное оформление или уклонение от подачи декларации может привести к нарушениям в сфере налогового законодательства и проблемам с налоговыми органами. Поэтому рекомендуется ответственно подходить к вопросу и быть готовым выполнить требования налоговых органов, если они возникнут.