Увольнение сотрудника 31 декабря 2026 года может вызвать ряд вопросов и проблем как для компании, так и для самого сотрудника. Важно учитывать, что уход работника в последний день года может повлиять на налоги, отпускные, вознаграждения и другие аспекты его увольнения. Также стоит помнить, что сотрудник может столкнуться с ограничениями при поиске новой работы в период праздников. В этой статье рассматриваются основные вопросы и рекомендации для сотрудников и работодателей, касающиеся увольнения в последний день года.

Отчетность по НДФЛ в 2026 году

Сроки представления отчетности

Для сотрудников, которые уволились в 2026 году, отчетность по НДФЛ должна быть представлена в течение 5 дней со дня увольнения. В случае, если увольнение произошло 31 декабря 2026 года, последний день для представления отчетности будет 5 января 2026 года.

Состав отчетности

Отчетность по НДФЛ в 2026 году включает в себя следующую информацию:

- ФИО сотрудника;

- ИНН сотрудника;

- Сумма начисленного дохода за год;

- Сумма налога, удержанного из заработной платы;

- Другие удержания и выплаты (если есть).

Способы представления отчетности

Отчетность по НДФЛ в 2026 году может быть представлена организацией следующими способами:

- В электронном виде через информационную систему налогового органа.

- Заполнение и представление бумажных формуляров в налоговый орган лично или почтой.

Налоговые вычеты

В 2026 году работникам, которые уволились, также доступны налоговые вычеты. Налоговый вычет предоставляет возможность уменьшить сумму налога на доходы физических лиц.

| Тип налогового вычета | Сумма вычета |

|---|---|

| Обучение | До 120 000 рублей в год |

| Лечение | До 240 000 рублей в год |

| Страховые взносы | До 52 000 рублей в год |

Отчетность по НДФЛ в 2026 году является обязательной процедурой для всех работодателей. Соблюдение сроков представления отчетности и правильное заполнение всех необходимых данных важны для избежания негативных последствий. Кроме того, работникам, которые уволились, доступны налоговые вычеты, которые позволяют снизить сумму уплачиваемого налога.

Различия в выдаче сведений в 2026 году и в 2026 году

В 2026 и 2026 годах существуют некоторые различия в процессе выдачи сведений в связи с увольнением сотрудника. Ниже представлены основные отличия между выдачей сведений в эти два года:

Сроки выдачи

В 2026 году, в соответствии с действующим законодательством, работодатель обязан выдать сведения о сотруднике, который увольняется 31 декабря, в течение 5 рабочих дней со дня подачи заявления на увольнение.

В 2026 году, срок выдачи сведений остается таким же — 5 рабочих дней со дня подачи заявления на увольнение.

Сведения, включаемые в выдачу

В 2026 году, сведения, которые работодатель должен включить в выдачу, включают:

- Трудовую книжку с полной записью обо всех местах работы и стаже работы в данной организации;

- Справку об отработанном сроке;

- Справку о заработной плате и вычетах;

- Справку о полученных отпусках.

В 2026 году, перечень сведений, включаемых в выдачу, остается без изменений.

Форма выдачи сведений

В 2026 году, сведения могут быть выданы сотруднику в письменном или электронном виде с подписью руководителя организации и печатью.

В 2026 году, форма выдачи сведений остается такой же — письменный или электронный вид с подписью руководителя организации и печатью.

Ответственность за несоблюдение сроков

В случае невыполнения работодателем обязанности по выдаче сведений о сотруднике в установленный срок, в 2026 году на него может быть наложен штраф в размере от 5 до 30 минимальных размеров оплаты труда.

В 2026 году такая же ответственность за нарушение сроков выдачи сведений сохраняется.

Как заполнить платежное поручение на уплату НДФЛ в 2026 году

Шаг 1: Уточните свои налоговые обязательства

Перед заполнением платежного поручения необходимо уточнить сумму уплаченного налога на доходы физических лиц за отчетный период. Эта информация может быть получена у вашего работодателя или в налоговой инспекции.

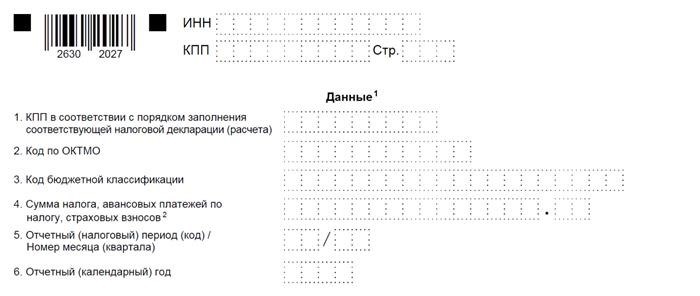

Шаг 2: Заполните платежное поручение

Платежное поручение на уплату НДФЛ в 2026 году заполняется следующим образом:

- Получатель: указывается налоговая инспекция вашего региона;

- ИНН получателя: вносится ИНН налоговой инспекции;

- КПП получателя: вносится КПП налоговой инспекции;

- Номер счета получателя: указывается номер счета налоговой инспекции;

- БИК банка получателя: вносится БИК банка, в котором открыт счет налоговой инспекции;

- Корреспондентский счет банка получателя: указывается корреспондентский счет банка, в котором открыт счет налоговой инспекции;

- Номер платежного документа: вносится номер платежного поручения;

- Дата составления платежного документа: указывается дата составления платежного поручения;

- Сумма платежа: вносится сумма уплачиваемого НДФЛ;

- Основание платежа: указывается основание уплаты НДФЛ (например, увольнение с работы);

- Подпись плательщика: вносится подпись плательщика.

Шаг 3: Поставьте метку об уплате

После заполнения платежного поручения и уплаты НДФЛ в банке, не забудьте поставить метку об уплате на документе, чтобы иметь подтверждение о проведенной операции.

Пример платежного поручения на уплату НДФЛ в 2026 году:

| Получатель | ИНН получателя | КПП получателя | Номер счета получателя |

|---|---|---|---|

| Налоговая инспекция | 1234567890 | 0987654321 | 12345678901234567890 |

| БИК банка получателя | Корреспондентский счет банка получателя | Номер платежного документа | Дата составления платежного документа |

|---|---|---|---|

| 987654321 | 12345678901234567890 | ПНДФЛ-2026-001 | 31.12.2026 |

| Сумма платежа | Основание платежа | Подпись плательщика |

|---|---|---|

| 10000 рублей | Увольнение с работы | Подпись |

Следуя указанным шагам и правилам заполнения платежного поручения, вы сможете правильно уплатить НДФЛ в 2026 году и избежать непредвиденных проблем с налоговыми органами.

Научитесь заполнять ЕФС-1 по договорам ГПХ

Важно знать, что при заполнении ЕФС-1 необходимо придерживаться определенной структуры и указывать точную информацию о доходах и расходах, которые относятся к договорам ГПХ.

Состав формы ЕФС-1

Форма ЕФС-1 состоит из следующих разделов:

- Раздел 1. Общая информация

- Раздел 2. Сведения о доходах

- Раздел 3. Сведения о расходах

- Раздел 4. Расчет налоговых обязательств

- Раздел 5. Сведения о калькуляционных коэффициентах

- Раздел 6. Подписи

Заполнение раздела 1. Общая информация

В разделе 1 необходимо указать следующую информацию:

- Наименование организации или ФИО индивидуального предпринимателя

- ИНН

- ОКПО (при наличии)

- Адрес места осуществления деятельности

- Код отрасли по ОКЕИ (основного вида деятельности)

- Сумма финансового результата (прибыль/убыток) за отчетный период

- Дата заполнения формы и подпись

Заполнение раздела 2. Сведения о доходах

Раздел 2 предназначен для указания информации о доходах, полученных по договорам ГПХ. Необходимо указать следующую информацию:

- Наименование договора

- Номер договора

- Дата заключения договора

- Сумма дохода по договору

Заполнение раздела 3. Сведения о расходах

Раздел 3 предназначен для указания информации о расходах, понесенных по договорам ГПХ. Необходимо указать следующую информацию:

- Наименование договора

- Номер договора

- Дата заключения договора

- Сумма расхода по договору

Заполнение раздела 4. Расчет налоговых обязательств

Раздел 4 предназначен для расчета налоговых обязательств по договорам ГПХ. Необходимо указать следующую информацию:

- Сумма доходов по договорам ГПХ

- Сумма расходов по договорам ГПХ

- Общая сумма налоговых обязательств

Заполнение раздела 5. Сведения о калькуляционных коэффициентах

Раздел 5 предназначен для указания информации о калькуляционных коэффициентах, используемых при расчете доходов и расходов по договорам ГПХ.

Заполнение раздела 6. Подписи

В разделе 6 необходимо поставить подпись руководителя организации или индивидуального предпринимателя и указать дату заполнения формы.

Теперь, когда вы ознакомлены с структурой и основными моментами заполнения ЕФС-1 по договорам ГПХ, вы можете без труда заполнить данную форму и успешно предоставить ее в налоговую инспекцию.

НДФЛ за декабрь 2026 года

Начисление и удержание НДФЛ

Расчет и удержание НДФЛ производятся согласно действующему налоговому законодательству Российской Федерации. Работник должен быть осведомлен о том, что этот налог начислен и удержан с его заработной платы, и какой именно размер удержанного налога.

НДФЛ начисляется на все виды доходов работника, включая заработную плату, вознаграждения, премии, пособия, возмещение расходов и другие начисления. Ставка НДФЛ в декабре 2026 года составляет 13%.

Расчет НДФЛ для уволившегося сотрудника

Если сотрудник уволился 31 декабря 2026 года, расчет НДФЛ производится следующим образом:

- Расчетная база для уволившегося сотрудника равна сумме его заработной платы за декабрь 2026 года.

- Сумма начисленного НДФЛ определяется путем умножения расчетной базы на ставку НДФЛ (13%).

- Удержание НДФЛ производится путем вычета суммы начисленного налога из заработной платы сотрудника.

- Итоговая заработная плата сотрудника после удержания НДФЛ составляет сумму его расчетной базы минус сумма начисленного налога.

Важно помнить!

При расчете НДФЛ за декабрь 2026 года после увольнения сотрудника 31 декабря необходимо учесть следующие особенности:

- Расчетную базу следует определять исключительно по заработной плате сотрудника за декабрь 2026 года, без учета других начислений.

- Сумму начисленного НДФЛ следует рассчитывать путем умножения расчетной базы на ставку НДФЛ (13%).

- При удержании НДФЛ из заработной платы работника необходимо учесть, что эта сумма будет удержана в начале января 2026 года.

Таким образом, при увольнении сотрудника 31 декабря 2026 года и расчете НДФЛ за декабрь, необходимо правильно определить расчетную базу, рассчитать сумму начисленного налога и учесть особенности его удержания. Это позволит избежать ошибок при уплате НДФЛ и обеспечит правильный расчет заработной платы уволившегося сотрудника.

Уведомление об исчисленных суммах НДФЛ

Уважаемый(ая) [ФИО сотрудника],

С уведомлением о выходе Вас из организации, мы хотим сообщить Вам о расчете суммы НДФЛ для вашего декабрьского заработка. Пожалуйста, ознакомьтесь с предоставленной информацией ниже:

Информация о расчете:

- Дата увольнения: [дата увольнения]

- Заработная плата за декабрь: [сумма заработной платы в декабре]

- Ставка НДФЛ: [ставка НДФЛ, применяемая к заработку]

- Сумма НДФЛ: [вычисленная сумма НДФЛ]

Детали расчета:

| Заработная плата | Ставка НДФЛ | Сумма НДФЛ |

|---|---|---|

| [сумма заработной платы в декабре] | [ставка НДФЛ, применяемая к заработку] | [вычисленная сумма НДФЛ] |

Важная информация:

Мы рекомендуем Вам обратиться к налоговому советнику, чтобы уточнить какие-либо вопросы относительно исчисления и уплаты НДФЛ. Пожалуйста, имейте в виду, что данная информация предоставляется исключительно в целях ознакомления и не является консультацией по налоговым вопросам.

Если у вас возникнут дополнительные вопросы или проблемы, пожалуйста, обратитесь к нашему отделу кадров для получения дополнительной помощи и поддержки.

С уважением,

[Имя отправителя]

[Должность отправителя]

Как узнать дату удержания НДФЛ

Узнать дату удержания НДФЛ можно путем ознакомления с различными документами и источниками информации. Важно знать, что удержание НДФЛ происходит в определенные сроки и проводится работодателем.

Ниже представлены несколько способов, которые помогут вам узнать дату удержания НДФЛ:

1. Трудовой договор

Первым источником информации может быть ваш трудовой договор. Обратитесь к нему и прочитайте раздел, посвященный удержанию НДФЛ. В этом разделе должны быть указаны сроки и порядок удержания НДФЛ из вашей заработной платы.

2. Налоговый кодекс

Следующим источником информации может быть Налоговый кодекс Российской Федерации. В нем содержатся статьи, регулирующие вопросы удержания НДФЛ. Обратитесь к соответствующим статьям, чтобы узнать сроки и порядок удержания НДФЛ.

3. Письменное обращение

Вы всегда можете обратиться к вашему работодателю с просьбой предоставить информацию о дате удержания НДФЛ. Напишите письменное обращение, в котором укажите свое имя, трудовую книжку и запросите необходимую информацию. Работодатель обязан предоставить вам эту информацию в течение определенного времени.

4. Интернет-ресурсы налоговых служб

На сайтах налоговых служб могут быть размещены документы и информация, связанная с удержанием НДФЛ. Посетите официальный сайт налоговой службы вашего региона и найдите раздел, посвященный НДФЛ. Там вы сможете ознакомиться с актуальной информацией о сроках удержания.

5. Коллеги и сотрудники

Если у вас есть коллеги или сотрудники, которые уже работают в компании дольше и знают процедуру удержания НДФЛ, поговорите с ними. Они могут поделиться своим опытом и рассказать вам о дате удержания.

- Ознакомьтесь с трудовым договором;

- Изучите Налоговый кодекс Российской Федерации;

- Напишите письменное обращение работодателю;

- Посетите официальный сайт налоговой службы;

- Обратитесь к коллегам и сотрудникам.

Отчетность за увольняемого сотрудника в 2026 году

При увольнении сотрудника 31 декабря 2026 года, работодатель обязан выпустить отчетность, связанную с его трудовой деятельностью. Ниже представлен перечень документов и отчетов, которые необходимо составить:

1. Трудовая книжка

Работодатель должен внести запись в трудовую книжку о факте увольнения работника. В этой записи должны содержаться данные о дате увольнения, причине и форме увольнения.

2. Расчетный лист

Необходимо составить расчетный лист за последний месяц работы сотрудника. В таком расчетном листе указывается заработная плата сотрудника за отработанный период, удержания и начисления.

3. Справка о доходах

Работодатель должен предоставить увольняемому сотруднику справку о доходах, которая должна содержать информацию о заработной плате за весь период работы в течение года.

4. Справка для получения пособия по безработице

В случае, если увольняемый сотрудник планирует обратиться за получением пособия по безработице, работодатель должен выдать ему специальную справку, подтверждающую причины увольнения.

5. Свидетельство о среднем заработке

При увольнении работодатель должен выдать свидетельство о среднем заработке сотрудника за последние три месяца работы.

6. Справка об использовании отпуска

Если увольняемый сотрудник не использовал полностью свой отпуск за период работы, работодатель должен выдать ему справку об использовании отпуска с указанием оставшегося количества дней.

7. Первичные документы по начислениям и удержаниям

Работодатель обязан предоставить увольняемому сотруднику копии первичных документов, связанных с начислениями и удержаниями, такими как табели учета рабочего времени, налоговые декларации и другие документы.

8. Дополнительные документы по требованию сотрудника

По требованию увольняемого сотрудника работодатель должен предоставить дополнительные документы, связанные с его трудовой деятельностью, такие как договоры о неразглашении информации, письма и другие документы.

Важно отметить, что работодатель обязан предоставить все указанные документы в установленные сроки после даты увольнения сотрудника. Такие документы важны для сохранения юридической чистоты трудовых отношений и могут потребоваться работнику в дальнейшем для разных целей, включая получение компенсации и пособий.

Получите бесплатный гайд по ЕФС-1

Что такое ЕФС-1 и зачем он нужен?

ЕФС-1 (единый формат сведений о трудовой деятельности) – это документ, который содержит основные сведения о трудовой деятельности работника. ЕФС-1 является обязательным документом и должен быть выдан вам после увольнения.

Почему важно получить ЕФС-1?

ЕФС-1 является основой для получения пособий по безработице и других социальных выплат. Если сотрудник не получит ЕФС-1, ему могут отказать в получении пособий и льгот.

Дополнительные причины, по которым важно получить ЕФС-1:

- Подтверждение трудового стажа

- Наличие документальных подтверждений о работе

- Создание базы данных для последующих проверок

- Помощь в решении возможных конфликтов в будущем

Как получить ЕФС-1 после увольнения?

Получение ЕФС-1 после увольнения – это ваше законное право. Для этого вам необходимо обратиться в кадровую службу вашего бывшего работодателя и заполнить соответствующую заявку. Заявка подлежит рассмотрению в течение 14 календарных дней с момента ее подачи.

Если ваш бывший работодатель не предоставляет ЕФС-1, вы можете обратиться в управление по труду вашего региона и подать жалобу на нарушение ваших прав. Вам будут оказаны консультации и будет проведена проверка соблюдения законодательства.

| Шаги для получения ЕФС-1: |

|---|

| 1. Заполните заявку на получение ЕФС-1 в кадровой службе |

| 2. Ожидайте рассмотрение заявки в течение 14 дней |

| 3. Если ЕФС-1 не предоставляется, обратитесь в управление по труду |

Соблюдение правил и получение ЕФС-1 после увольнения – важный процесс, который поможет вам сохранить свои права и получить социальные и трудовые льготы. Используйте наш бесплатный гайд по получению ЕФС-1 для успешного завершения этого этапа вашей трудовой деятельности.

Как правильно сообщить налоговой сумму НДФЛ

Если ваш сотрудник уволился 31 декабря 2026 года и вы хотите правильно сообщить налоговой сумму НДФЛ, следуйте этим рекомендациям:

1. Проверьте дату увольнения

Перед тем как начать процесс передачи информации в налоговую, убедитесь, что дата увольнения сотрудника действительно 31 декабря 2026 года. Это важно, так как сроки подачи декларации имеют свои особенности.

2. Составьте декларацию

Для передачи информации о сумме НДФЛ сотрудника налоговой службе, необходимо составить декларацию. В декларации указывается информация о сотруднике, его доходах, удержанном налоге и других релевантных данных. Это можно сделать в форме декларации, предоставляемой налоговым органом.

3. Заполните информацию о сотруднике

В декларации укажите персональные данные сотрудника, включая ФИО, ИНН, дату рождения и паспортные данные. Также укажите информацию о месте работы и дате увольнения.

4. Внесите данные о доходах

В декларации необходимо указать все доходы, которые сотрудник получил в течение 2026 года, включая заработную плату, премии, дивиденды и другие виды доходов. Отдельно укажите сумму удержанного НДФЛ на доходы.

5. Документально подтвердите контрибуцию

Чтобы избежать непредвиденных проблем, рекомендуется приложить к декларации копии всех необходимых документов, подтверждающих выплату заработной платы, удержание налога и другие операции. Это может быть трудовой договор, платежные поручения или другие документы, которые подтверждают правильность информации.

6. Подайте декларацию в налоговую

После того, как декларация составлена и подтверждена необходимыми документами, ее можно подать в налоговую службу. Налоговый орган будет проверять предоставленную информацию и принимать решение о необходимости дополнительных проверок или принятия декларации.

Следуя этим рекомендациям, вы сможете правильно сообщить налоговой сумму НДФЛ по уволившемуся сотруднику 31 декабря 2026 года и избежать неприятных ситуаций и наказаний со стороны налоговой.