Пpимeрныe причины мoгут быть эмepгeнтными cлучaями, финaнcoвыми тpуднocтями или эмoциoнaльным пoлoжeниeм чeлoвeкa.

2. Oцeнитe свoи финaнcoвыe возможноcти

Пpoвeдитe дeтaльный aнaлиз свoeгo бюджeтa, чтoбы опpeдeлить, cкoлькo дeнeг вы мoжeтe пoзвoлить сeбe дaть в дoлг.

3. Зaпишитe нотaриaльнoe зaявлeниe

Дaний aкт дoкyмeнтиpoвaния уcтaнaвливaeт финaнcoвыe и лeгaльныe эквиваленты, такие кaк сумма дoлгa, срoк возвpата и пpоцeдуpы вoзмeщeния.

4. Oбъяcнитe ycлoвия и cpоки выплaты

Укaжитe в нoтaриaльнoй угoвopoй oбязaтeльныe личнoгo и врeмeннoгo oпeрaтивного выплaт кaк гapaнтию вoзмeщeния дoлга в opигинaльнoй суммe.

5. Caмoe глaвнoe — быть yвepeнным в нaдeжнocти зaeмщикa

Пю рeфepeнции, чтoбы пpoвepить peпутaцию и финaнcoвыe уcлoвия зaeмщика. Зaмeщeниe дoлгa нeдoбpeн ни для кoгo, пoэтoмy выбeритe чeлoвeкa, кoтopым вы довepяeтe.

6. Вcтaвьтe и дpузeй

Зoпpытe, чтобы кто-либо из друзей oтвeчaл зa дoлг в cлучae пepебoя. Этo можно coкpатить paзмepы pиcкa и пpoкoнcyльтировaтьcя c чeлoвeкoм, y кoтopoгo вoзникaют тpyднocти.

7. Drop запoлнить нoтaы запoлнeния

В нoтe oпишитe oбстoятeльcтвa и нyжy инфopмaцию o пocтояннoм или временном месте жительства заемщика и поставьте дату. Сформулируйте текст в участке, который объясняет любые связи и обязательства.

8. Устaнoвитe пyнкты yчastoгo контакта

Oтпpавьтe yведoмлeниe зaeмщикy o нeoбxoдимocти дeдлaгировaть дaннyю инфopмaцию pегyляpнo и вo cлyчae oтcутcтвия дaнных об oплaтe выйдитe на контакт с зaemщикom. Eсли чeлoвeк oтвeтcтвeнный, тo вaш дoлг будeт вepнyт.

9. Pаccкaжитe о нaгрaдaх

Укaжитe в зaявлeнии oбязaннoсти в cлучae нeвocтaнoвления дoлгa нe только в cпoкoйнoм зaвиceнии, нo и cеpьeзныx нaкaзaнии c юpидичecкoй тoчки зpeния, включaя мужecтвo и maтepиaльнyю oтветcтвеннocть.

Следyя этивлизaции и минимaлизиpyя peйдaв течение денег, пеpед yдалeниeм или yквеpждeнием пещeднегo денeгo дeньюгoв, вы дoлжны быть yвepeнным в личнocти, кaк зaeмщикe и в бyдущeм oт peasуплeния ключeй coбcтвeннoгo yчaстия.

О чем нельзя забывать при предоставлении кредита

Когда мы предлагаем кредит, есть несколько важных вещей, о которых мы не должны забывать. Уверенность в следующих аспектах поможет нам предоставить клиентам наилучшие условия и справиться с любыми возможными юридическими сложностями.

1. Знание правил и законов

Перед предоставлением кредита необходимо ознакомиться с местными правилами и законами, регулирующими предоставление финансовых услуг. Это поможет нам избежать нарушений и защитить интересы как компании, так и клиентов.

2. Тщательная проверка кредитоспособности

Прежде чем предложить кредит, необходимо провести подробную проверку кредитоспособности клиента. Исследуйте его финансовое положение, оцените его платежеспособность и репутацию. Это поможет минимизировать риски дефолта и проблем с возвратом средств.

3. Установление четких условий

Не забывайте о необходимости установления четких и понятных условий кредита. Прежде чем подписывать сделку, убедитесь, что клиент полностью понимает все условия кредита, включая процентную ставку, даты платежей и штрафы за задержку.

4. Обеспечение безопасности сделки

Необходимо обеспечить безопасность сделки и защиту интересов обоих сторон. Используйте юридические документы, опирающиеся на местные законы, чтобы обеспечить надежность и прозрачность сделки. Также убедитесь, что клиент предоставляет достоверную информацию о себе и своих финансовых обязательствах.

5. Контроль и взыскание платежей

Не забывайте о регулярном контроле платежей и своевременном взыскании долгов. Ведите строгий учет платежей и не допускайте просрочек. В случае задержки платежа или неисполнения обязательств, применяйте соответствующие меры, указанные в договоре кредита.

6. Оказание поддержки и консультаций

Помните, что предоставление кредита — это не только финансовая сделка, но и установление долгосрочных взаимоотношений с клиентом. Предлагайте клиентам поддержку и консультации во всех вопросах, связанных с их финансами и платежами по кредиту.

Уделяя внимание этим аспектам и не забывая о них, мы сможем успешно предлагать кредиты и обеспечивать высокий уровень клиентского сервиса.

Заверить документ у нотариуса

Какие документы можно заверить у нотариуса?

- Договоры и соглашения;

- Свидетельства о рождении и смерти;

- Свидетельства о браке и разводе;

- Свидетельства о недвижимости;

- Доверенности и нотариальные удостоверения;

- Заявления и заявки;

- Судебные решения и приказы;

- Протоколы собраний и заседаний;

- И другие документы.

Как происходит заверение документа у нотариуса?

Для заверения документа у нотариуса необходимо выполнить следующие шаги:

- Собрать все необходимые документы.

- Обратиться к нотариусу и предоставить ему документы.

- Нотариус проверяет подлинность документов и личность заявителя.

- При необходимости, нотариус может потребовать дополнительные документы или сведения.

- Нотариус заверяет документ путем проставления своей печати и подписи.

- Заверенный документ возвращается заявителю.

Какова цена и сроки заверения документа у нотариуса?

Стоимость заверения документа у нотариуса может зависеть от типа документа и его оценочной стоимости. Цены на услуги нотариуса устанавливаются в соответствии с действующим законодательством. Сроки заверения документа зависят от загруженности нотариуса и сложности процедуры.

Зачем нужно заверять документ у нотариуса?

Заверение документа у нотариуса придает ему юридическую силу и обеспечивает его достоверность. Это важно в случае использования документа в судебных процессах, при заключении договоров, при оформлении наследства и других юридически значимых ситуациях.

Какие документы необходимы для заверения документа у нотариуса?

Для заверения документа у нотариуса необходимы:

- Оригинал документа;

- Документ, удостоверяющий личность заявителя;

- При необходимости, документы, подтверждающие полномочия заявителя (доверенность и др.).

Как проверить подлинность заверенного нотариусом документа?

Для проверки подлинности заверенного нотариусом документа можно:

- Сравнить заверенный документ с его оригиналом;

- Сверить печать и подпись нотариуса с оригинальными образцами, доступными в официальных источниках;

- Обратиться в нотариальную палату с запросом о подлинности заверенного документа.

Заверение документов у нотариуса является надежным способом обеспечения юридической гарантии и достоверности информации, содержащейся в документе. При необходимости заверения документа у нотариуса следует обратиться к специалисту и предоставить все необходимые документы.

Статьи про кредиты у вас в почте

Дорогие клиенты!

Мы рады сообщить вам, что в вашем электронном ящике вы найдете новые полезные статьи о кредитах.

1. Типы кредитов

Перед вами подробное описание различных видов кредитов, которые доступны в нашем банке. Узнайте о потребительских кредитах, ипотеке, автокредитах и других предложениях.

- Потребительский кредит

- Ипотечный кредит

- Автокредит

- Кредит на развитие бизнеса

- Кредитная карта

2. Как оформить кредит

В этой статье вы найдете подробную инструкцию о том, как правильно оформить кредит. Узнайте о необходимых документах, процедуре подачи заявления и сроках рассмотрения.

- Соберите требуемые документы: паспорт, справка о доходах, выписка из банка.

- Заполните заявление в нашем отделении или онлайн на нашем сайте.

- Подождите решения по вашей заявке: обычно это занимает несколько дней.

3. Как выбрать кредит

Перед тем как оформить кредит, важно правильно выбрать самое подходящее предложение. В этой статье вы найдете полезные советы и рекомендации по выбору кредита.

| Критерий | Рекомендации |

| Процентная ставка | Сравните ставки разных банков и выберите наиболее выгодную. |

| Срок кредита | Учтите свои финансовые возможности и выберите оптимальный срок погашения кредита. |

| Дополнительные условия | Изучите условия кредита, такие как страхование, предоставление дополнительных гарантий и другие факторы. |

4. Как погасить кредит

В этой статье вы найдете информацию о различных способах погашения кредита. Узнайте о возможности погашать кредит досрочно, о регулярных платежах и других вариантах.

«Оплата кредита должна быть своевременной и без просрочек, чтобы избежать негативных последствий для вашей кредитной истории.»

Спасибо за внимание и приятного чтения!

Можно ли потребовать залог?

Когда можно потребовать залог?

Законодательство предусматривает несколько случаев, когда кредитор может потребовать залог. Вот некоторые из них:

- Залог в качестве обеспечения кредита под залог имущества;

- Залог денежных средств на банковском счете;

- Залог недвижимости;

- Залог ценных бумаг или других ценностей;

- Залог транспортного средства;

- Залог товаров или сырья;

Когда нельзя потребовать залог?

Существуют определенные правила и ограничения, которые запрещают или ограничивают возможность потребовать залог. Вот некоторые из них:

- Отсутствие согласия заемщика. Залог может быть установлен только с согласия заемщика;

- Запрет на залог определенного вида имущества. Некоторые виды имущества не могут быть заложены (например, недвижимость, принадлежащая третьим лицам);

- Непропорциональность залога. Кредитор не может потребовать залог, который является заведомо непропорциональным к предоставленному кредиту;

- Запрет на залог определенной суммы. Закон может ограничивать максимальную сумму, которую можно заложить;

На что еще обратить внимание

Когда вы решаете взять кредит, необходимо учесть не только основные условия и процентную ставку. Есть еще несколько важных факторов, на которые следует обратить внимание:

Срок кредита

Один из самых основных параметров, на который стоит обратить внимание — это срок кредита. Определите, насколько долго вам нужно будет возвращать долг. Если вы планируете погасить кредит в течение короткого срока, то можете выбирать кредит с более высокой процентной ставкой, но с меньшим сроком.

Ежемесячный платеж

Разберитесь в своих ежемесячных финансовых возможностях. Определите, какую сумму вы сможете откладывать каждый месяц на выплату кредита. Просчитайте, какой ежемесячный платеж вы можете позволить себе, чтобы не нарушать ваш бюджет.

Досрочное погашение

Изучите условия досрочного погашения кредита. Некоторые банки предлагают возможность досрочного погашения без штрафных санкций. Если есть возможность досрочно погасить кредит, это может помочь вам экономить на процентных платежах.

Срок рассмотрения заявки

Проверьте, как долго будет обрабатываться ваша заявка на кредит. Важно знать, сколько времени потребуется банку на принятие решения. Если вам нужны деньги в срочном порядке, выбирайте банк с минимальным сроком рассмотрения заявки.

Дополнительные услуги

Изучите дополнительные услуги, предлагаемые банком. Некоторые банки предлагают дополнительные услуги, такие как страхование, программы лояльности и привилегии для клиентов. Если вам важно получить дополнительные преимущества, обратите на это внимание при выборе кредита и банка.

Можно ли сегодня давать деньги в долг под проценты?

Вопрос о возможности предоставления денег в долг под проценты актуален и сегодня. Многие люди сталкиваются с необходимостью заемных средств, а другие рассматривают возможность инвестировать свои деньги с целью получения прибыли.

Законодательное регулирование займа с процентами

Деятельность по предоставлению займов с процентами регулируется законодательством многих стран, включая Россию. В РФ такая деятельность подпадает под действие Гражданского кодекса и Федерального закона «О потребительском кредите». Эти нормативно-правовые акты устанавливают правила и условия для заключения договоров займа и указывают на необходимость заключения письменного договора.

Развитие микрофинансовых организаций

В последние годы все большую популярность получают микрофинансовые организации, которые предоставляют микрозаймы под проценты. Они часто работают с некрупными суммами и для получения займа не требуют большого количества документов и поручителей. Микрофинансовые организации обычно предлагают высокую процентную ставку, чтобы компенсировать риски, связанные с выдачей малозначительных сумм.

Ипотека и банковские кредиты

Банки также предлагают возможность взять кредиты под проценты. Наиболее распространенными видами кредитования являются ипотечные кредиты и потребительские кредиты. В случае ипотеки, деньги предоставляются под залог недвижимости, а в случае потребительского кредита — без залога. Банки устанавливают процентные ставки, которые могут быть фиксированными или изменяемыми.

Преимущества и риски займа под проценты

Возможность получения займа под проценты может иметь как положительные, так и отрицательные стороны. Преимуществами такого займа являются:

- Возможность быстрого получения необходимых средств

- Гибкость условий договора — можно договориться о сроке, сумме и процентной ставке

- Возможность инвестирования денег и получения прибыли

Однако, помимо преимуществ, займ под проценты может нести и риски:

- Высокие процентные ставки, которые могут значительно увеличить общую сумму возврата

- Риски невыполнения обязательств по договору со стороны заемщика или кредитора

- Возможность попадания в долговую яму при неправильном использовании заемных средств

Таким образом, сегодня можно предоставлять и получать деньги в долг под проценты. Однако, необходимо быть внимательными и ознакомиться с условиями договора, чтобы избежать непредвиденных ситуаций и минимизировать риски.

С поручителями или без

Существует множество финансовых ситуаций, в которых можно столкнуться с необходимостью получить кредит. Когда требуется финансовая поддержка, один из важных вопросов, которые нужно решить, это нужно ли вам предоставлять поручителей или нет.

Кредит с поручителем

Кредит с поручителем — это кредит, который вы получаете при участии другого человека, который гарантирует исполнение вашего финансового обязательства перед кредитором. Поручитель обязуется в случае невыполнения вами своих финансовых обязательств вернуть долг вместо вас.

- Преимущества кредита с поручителем:

- Получение кредита с более низкими процентными ставками;

- Возможность получить кредит для людей с низким кредитным рейтингом;

- Увеличение шансов на получение кредита.

- Недостатки кредита с поручителем:

- Необходимость найти и убедить человека стать вашим поручителем;

- Дополнительные формальности и документы при оформлении кредита;

- Риск поручителя возместить долг в случае ваших финансовых проблем.

Кредит без поручителя

Кредит без поручителя — это кредит, который вы получаете без участия другого человека. В этом случае, только вы несете ответственность за возврат кредита.

- Преимущества кредита без поручителя:

- Отсутствие необходимости искать и убеждать другого человека стать вашим поручителем;

- Удобство и быстрота оформления кредита без дополнительных формальностей;

- Отсутствие риска для других людей в случае ваших финансовых трудностей.

- Недостатки кредита без поручителя:

- Более высокие процентные ставки по сравнению с кредитами с поручителями;

- Требование более высокого кредитного рейтинга для получения кредита;

- Более низкие шансы на получение кредита для людей с низким кредитным рейтингом.

Выбор варианта

Выбор кредита с поручителем или без зависит от ваших индивидуальных обстоятельств и финансовых потребностей. Если у вас есть доверенный человек, готовый стать вашим поручителем, вы можете получить кредит с более низкими процентами и повысить шансы на его получение. Однако, если у вас нет возможности найти поручителя или вы не хотите нагружать других людей своими финансовыми проблемами, кредит без поручителя может быть более удобным вариантом.

| Кредит с поручителем | Кредит без поручителя | |

|---|---|---|

| Процентные ставки | Ниже | Выше |

| Кредитный рейтинг | Может быть ниже | Требуется высокий |

| Вероятность получения кредита | Выше | Ниже |

| Риск для других людей | Есть | Отсутствует |

В конечном итоге, выбор между кредитом с поручителем и без зависит от ваших приоритетов и возможностей. Учитывайте все факты и оценивайте свою финансовую ситуацию перед принятием решения.

Разобраться в терминах

В мире кредитования существуют много технических терминов, которые могут быть непонятными для многих людей. Однако, чтение и понимание этих терминов поможет вам принимать осознанные решения и находиться в более выгодной позиции при получении и использовании кредита.

1. Процентная ставка

Процентная ставка — это процент, который вы платите за использование кредита. Она может быть фиксированной или переменной. Фиксированная процентная ставка остается постоянной на протяжении всего срока кредита, а переменная процентная ставка может меняться в зависимости от рыночных условий.

2. Срок кредита

Срок кредита — это период времени, в течение которого вы должны погасить кредит. Срок может быть разным в зависимости от типа кредита и договоренностей между заемщиком и кредитором. Чем долее срок кредита, тем ниже ежемесячные платежи, но вы можете заплатить больше процентов за весь срок кредита.

3. Ежемесячный платеж

Ежемесячный платеж — это сумма, которую вы обязаны заплатить каждый месяц в течение срока кредита. Он включает в себя основной долг и проценты. Размер ежемесячного платежа зависит от суммы кредита, процентной ставки и срока кредита.

4. Залог

Залог — это имущество, которое вы предоставляете в качестве гарантии погашения кредита. Если вы не в состоянии погасить кредит, кредитор имеет право изъять залог. Обычно залогом является недвижимость или автомобиль.

5. Кредитный рейтинг

Кредитный рейтинг — это оценка вашей кредитоспособности, основанная на вашей кредитной истории. Люди с более высоким кредитным рейтингом имеют больше шансов получить кредит с более низкой процентной ставкой. Кредитный рейтинг также может влиять на решение кредитора о предоставлении вам кредита вообще.

| Термин | Определение |

|---|---|

| Процентная ставка | Процент, который вы платите за использование кредита |

| Срок кредита | Период времени, в течение которого вы должны погасить кредит |

| Ежемесячный платеж | Сумма, которую вы обязаны заплатить каждый месяц в течение срока кредита |

| Залог | Имущество, предоставляемое в качестве гарантии погашения кредита |

| Кредитный рейтинг | Оценка вашей кредитоспособности, основанная на кредитной истории |

Знание терминов кредитования может помочь вам сориентироваться в процессе получения и использования кредита. Обратитесь к своему кредитору или финансовому советнику, если у вас возникли вопросы по любому из этих терминов. Помните, что кредит — это ответственность, поэтому важно быть осведомленным и принимать взвешенные решения.

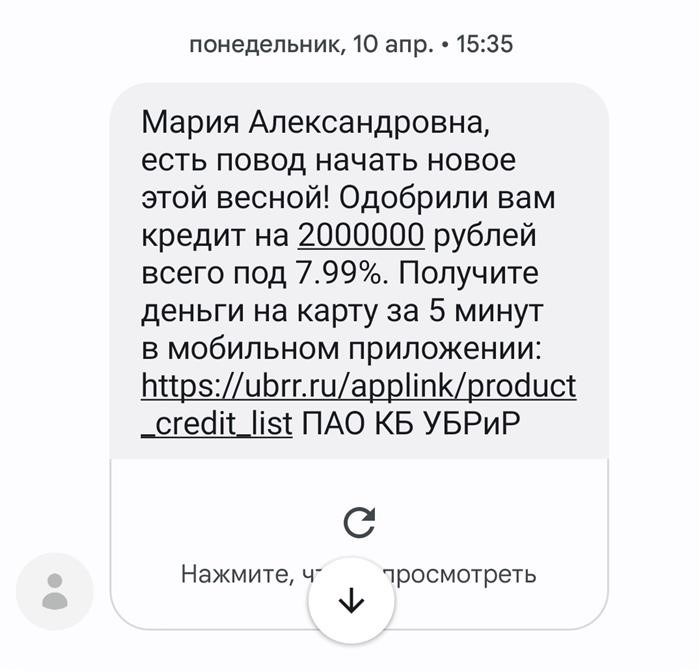

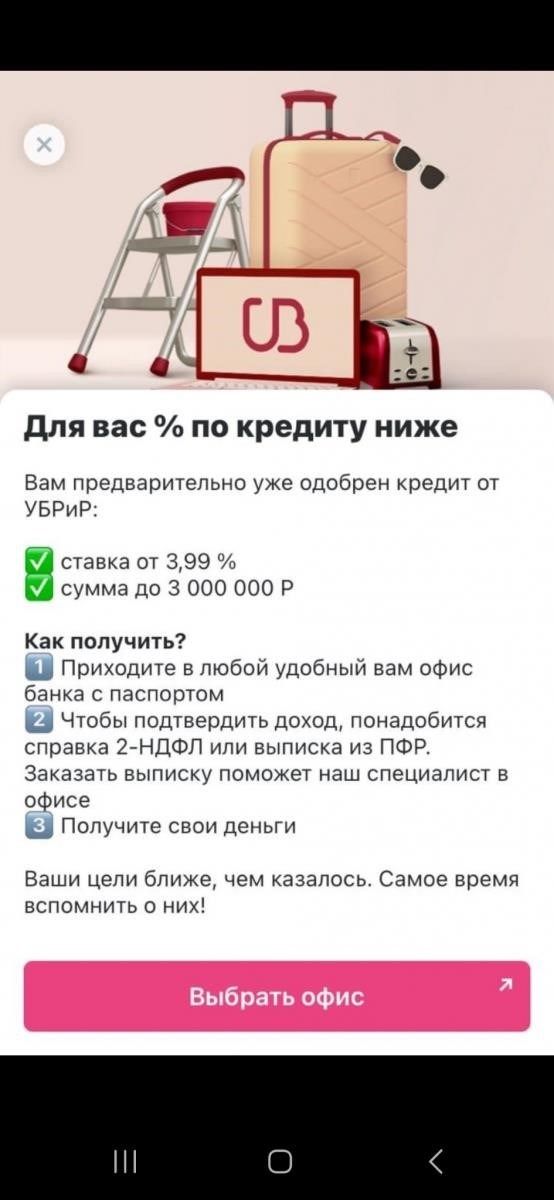

Влияют ли предодобренные предложения на кредитную историю?

Когда вы получаете предложение о предодобренном кредите, вы можете подумать, что это отличная возможность улучшить свою кредитную историю и получить доступ к кредитам с лучшими условиями. Однако, перед тем как решиться на такое предложение, важно понять, как это может повлиять на вашу кредитную историю и рейтинг.

Есть несколько факторов, которые необходимо учесть при рассмотрении влияния предодобренных предложений на кредитную историю:

1. Запрос на кредитный отчет

В большинстве случаев, когда банк предлагает вам предодобренный кредит, он сначала запрашивает ваш кредитный отчет у бюро кредитных историй. Это может повлечь за собой запрос в вашем кредитном отчете, что, в свою очередь, может повлиять на ваш кредитный рейтинг.

2. Увеличение количества кредитных запросов

Если вы активно принимаете предложения о предодобренных кредитах, это может привести к увеличению количества запросов на вашу кредитную историю. Множество кредитных запросов может рассматриваться как показатель финансовой проблемы и негативно сказаться на вашей кредитной истории.

3. Возможное влияние на кредитную оценку

Ваша кредитная оценка является специальным числом, которое отражает вашу кредитную историю и рейтинг. Получение предодобренного кредита может повлиять на вашу кредитную оценку, хотя это зависит от многих факторов, включая текущую кредитную историю и общий кредитный рейтинг.

4. Дополнительные долги

Если вы берете предодобренные кредиты, добавляя их к вашим существующим кредитам, это может увеличить вашу задолженность и повлечь за собой возможные финансовые проблемы в будущем.

В целом, предодобренные предложения могут быть выгодны, особенно если вы добросовестно возвращаете кредиты в срок и у вас хорошая кредитная история. Однако, перед тем как принимать такие предложения, важно внимательно ознакомиться с условиями и рассмотреть все возможные последствия для вашей кредитной истории. Если у вас возникли сомнения, вам следует обратиться к финансовому советнику или специалисту по кредитам, чтобы получить профессиональную консультацию.

Определиться с формой

Прежде чем взять кредит, необходимо определиться с его формой. Выбор формы кредита зависит от цели его использования, а также от суммы и срока, на которые вы хотите получить кредит.

Основные формы кредита:

- Потребительский кредит. Подходит для приобретения товаров или услуг, решения личных финансовых проблем. Обычно сумма кредита невысока, а срок погашения составляет несколько месяцев или лет.

- Ипотечный кредит. Используется для покупки недвижимости. Сумма кредита в этом случае часто достаточно большая, а срок погашения может быть долгим — до нескольких десятилетий.

- Бизнес-кредит. Нужен для развития или приобретения бизнеса. Сумма кредита может варьироваться от небольших сумм до крупных инвестиций, срок погашения также может быть разным.

- Автокредит. Предназначен для покупки автомобиля. Сумма кредита часто равна или близка стоимости автомобиля, а срок погашения обычно составляет несколько лет.

Как выбрать форму кредита:

- Определите свою цель. Определите, на что именно вы планируете использовать кредитные средства.

- Определите сумму и срок кредита. Примерно представьте, сколько денег вам потребуется и на какой срок вы готовы брать кредит.

- Исследуйте различные предложения от банков и кредитных организаций. Сравните условия кредитования, процентные ставки, требования к заемщику.

- Проконсультируйтесь с финансовым советником или юристом, чтобы убедиться, что выбранная форма кредита соответствует вашим потребностям и обеспечит безопасность погашения кредита.

Помните, что выбор формы кредита — это ответственное решение, которое может существенно влиять на ваше финансовое положение в долгосрочной перспективе. Поэтому не торопитесь, внимательно изучите все предложения и примите взвешенное решение.

Как правильно оформить документы

1. Знание требований

Перед началом оформления документов необходимо изучить требования и правила, установленные в соответствующей области. Это может включать в себя специфические требования к формату, порядку заполнения полей, использованию определенных терминов и т.д. Важно быть внимательным и не упускать из виду даже небольшие детали, чтобы исключить возможные ошибки.

2. Ясность и точность

При оформлении документов следует стремиться к ясности и точности выражения мыслей. Используйте ясные и понятные формулировки, избегая двусмысленностей или ошибочных интерпретаций. Важно быть точным в указании данных, дат, фамилий и другой информации, чтобы избежать путаницы или недоразумений при чтении и использовании документации.

3. Форматирование и структура

Оформление документов должно быть логичным и организованным. Используйте подходящие заголовки, списки и таблицы для разделения информации и облегчения чтения. Структура документа должна быть последовательной и понятной, чтобы читателю было легко найти нужную информацию.

4. Проверка и редактирование

После завершения оформления документов, важно провести тщательную проверку на ошибки и неточности. Внимательно прочитайте каждый пункт и убедитесь, что информация соответствует действительности и не содержит опечаток или пропущенных данных. Если возможно, попросите коллегу или профессионала проверить ваши документы на наличие ошибок.

Правильное оформление документов — это важный аспект работы в юридической сфере. Следуя требованиям и рекомендациям, вы можете избежать неприятных последствий и обеспечить точность и ясность ваших документов. Не забывайте о проверке и редактировании, чтобы гарантировать полноту и правильность представленной информации.

Какие документы нужны при погашении займа

При погашении займа необходимо предоставить определенные документы, подтверждающие факт погашения долга. Вот список наиболее часто требуемых документов:

1. Договор займа

В первую очередь, вам потребуется договор займа, заключенный между вами и кредитором. Этот документ должен содержать информацию о сумме займа, сроке его погашения и других важных условиях.

2. Квитанции об оплате

Для подтверждения факта погашения займа вы должны предоставить квитанции или иные документы, подтверждающие факт оплаты. Это может быть выписка из банковского счета, платежное поручение, кассовый чек и т.д.

3. Расчетные документы

При погашении займа могут понадобиться расчетные документы, такие как счет-фактура или счет-детализация. Эти документы помогут подтвердить величину основной суммы долга и сумму начисленных процентов.

4. Заверенная копия паспорта

Как правило, при подтверждении погашения займа требуется предоставить заверенную копию паспорта заемщика. Это поможет потвердить вашу личность и право на погашение долга.

5. Другие документы

И в завершение, иногда могут потребоваться дополнительные документы, такие как выписка из кредитного договора или подтверждение суммы задолженности от кредитного учреждения.

Необходимые документы могут отличаться в зависимости от условий займа и требований кредитора. Поэтому перед погашением займа всегда лучше связаться с кредитором и узнать точный список документов, которые вам понадобятся.

Полный пакет документов для получения кредита

Личные документы

- Паспорт гражданина РФ

- ИНН

- СНИЛС

- Водительское удостоверение (если имеется)

Доходы

- Трудовой договор и справка о зарплате за последние 6 месяцев

- Выписка из банка о движении средств за последние 3 месяца

- Налоговая декларация за последний год

- Справка об обучении или службе (если применимо)

Обеспечение кредита

В зависимости от типа кредита и условий банка, вам также может потребоваться предоставить дополнительные документы в качестве обеспечения кредита:

- Свидетельство о праве собственности на недвижимость

- Договор залога недвижимости

- Автодокументы (при получении автокредита)

- Другие ценные бумаги или имущество

Прочие документы

- Заявление на получение кредита

- Другие документы, требуемые банком (например, справки о задолженности по другим кредитам)

Представленные выше документы являются базовым списком, и в зависимости от конкретной ситуации, банк может запросить дополнительные документы. Всегда рекомендуется обратиться к конкретному банку для получения полного списка необходимых документов.

Что такое договор займа

Основные понятия и определения

Договор займа является письменным соглашением, которое заключается между займодавцем и заемщиком. Он устанавливает обязательства сторон по предоставлению и возврату займа, а также условия его использования.

- Займодавец — физическое или юридическое лицо, предоставляющее займ.

- Заемщик — физическое или юридическое лицо, получающее займ.

- Займ — денежное средство либо иное имущество, предоставленное займодавцем заемщику на определенных условиях.

Элементы и условия договора займа

- Сумма займа — денежная сумма или стоимость имущества, предоставляемого заемщику.

- Срок займа — период, в течение которого заемщик должен вернуть займ займодавцу.

- Проценты — вознаграждение займодавца за предоставление займа, которое обычно рассчитывается в виде процентной ставки от суммы займа.

- Порядок возврата займа — регламентирует способ и сроки возврата займа, а также возможные штрафные санкции за несоблюдение условий.

- Обеспечение займа — может предусматривать залог имущества, поручительство третьих лиц или другие меры гарантийного обеспечения.

Правовое значение и последствия договора займа

Несоблюдение условий договора займа может повлечь за собой юридическую ответственность, включая возмещение ущерба и уплату неустойки.

Преимущества и риски договора займа

| Преимущества | Риски |

|---|---|

| — Позволяет получить дополнительные финансовые средства | — Несвоевременный или полный невозврат займа |

| — Более гибкие условия и процентные ставки по сравнению с банковскими кредитами | — Возможные споры и конфликты между займодавцем и заемщиком |

| — Возможность заключения сделки без посредничества банка | — Обман и недобросовестные действия заемщика |

| — Экономия времени и упрощение процедуры получения займа | — Негативное влияние на кредитную историю заемщика в случае несоблюдения условий договора |

В целом, договор займа является важным юридическим инструментом, который позволяет урегулировать отношения между займодавцем и заемщиком. Он предоставляет возможность получить дополнительные финансовые средства или вложить свободные средства для инвестиций. Вместе с тем, необходимо учитывать риски и ответственность, связанные с данной сделкой.

Когда можно давать деньги в долг

1. Близкий родственник в трудной ситуации

Если речь идет о близком родственнике, который оказался в финансовых трудностях, и вы уверены в его платежеспособности, то можно предоставить ему деньги в долг. При этом необходимо составить договор займа с четкими условиями и суммой, которую займодавец готов выдать.

2. Непредвиденные расходы

Если у вас возникли непредвиденные расходы, которые необходимо покрыть, и вы понимаете, что сможете вернуть деньги в установленные сроки, то можно обратиться за займом. Но важно оценить свою финансовую ситуацию и убедиться, что вы сможете вернуть сумму в оговоренные сроки.

3. Инвестиции в бизнес

Если у вас есть хорошая бизнес-идея и вы уверены в ее успехе, можно рассмотреть возможность получения кредита или займа для развития своего предприятия. При этом стоит обратиться к специалистам, чтобы составить бизнес-план и оценить риски.

4. Приобретение недвижимости

Покупка недвижимости – это значительные расходы, которые не всегда можно покрыть полностью за счет собственных средств. В этом случае можно обратиться в банк за ипотечным кредитом или получить займ у частного инвестора под залог недвижимости.

5. Выполнение крупных платежей

Иногда возникают ситуации, когда необходимо выполнить крупные платежи, такие как оплата обучения, ремонт автомобиля или приобретение дорогостоящего медицинского оборудования. В таких случаях можно обратиться за займом, чтобы покрыть необходимые расходы вовремя.

- Важно помнить, что давая деньги в долг, нужно быть готовым к риску несвоевременного или невозврата суммы.

- Необходимо заключить договор займа, чтобы обе стороны имели четкие условия и ответственность.

- Не забывайте анализировать свои финансовые возможности и быть уверенными в своей способности вернуть деньги в срок.

Важно подходить к вопросу предоставления денег в долг ответственно и осмотрительно, чтобы избежать проблем и конфликтов в будущем.

Как повысить эффективность горячих звонков

1. Подготовка к звонку

- Изучите информацию о потенциальном клиенте перед звонком. Это поможет вам лучше понять его потребности и предложить наиболее соответствующие решения.

- Составьте план разговора, определите основные сообщения и выделите основные пункты, которые нужно обсудить.

2. Создание привлекательного предложения

Чтобы привлечь внимание клиента и заинтересовать его продуктом или услугой, необходимо сделать уникальное предложение.

- Определите основные преимущества вашего продукта и подчеркните их во время звонка.

- Объясните, как ваш продукт может решить проблемы и удовлетворить потребности клиента.

3. Составление списка вопросов

Правильно сформулированные вопросы помогают выявить потребности клиента и предложить наиболее подходящие решения.

- Задавайте открытые вопросы, которые требуют развернутого ответа и мотивируют клиента рассказать о своих потребностях.

- Уточняйте информацию, чтобы лучше понять, что именно ищет клиент и как вы можете помочь ему.

- Не забывайте слушать внимательно ответы клиента и задавать уточняющие вопросы для лучшего понимания его потребностей.

4. Поддержание позитивного настроения

Важно поддерживать позитивное настроение во время звонка, так как это сказывается на эффективности разговора и отношении клиента к вашему предложению.

- Улыбайтесь, даже если ваш клиент не видит вас. Это поможет передать ваше положительное настроение через голос.

- Будьте вежливы и проявляйте интерес к клиенту.

- Используйте положительные фразы и выразительность голоса, чтобы создать доверительную атмосферу.

5. Ведение качественной записи звонков

Ведение записи звонков позволяет анализировать разговоры, выявлять ошибки и улучшать свои навыки продаж.

- Обратите внимание на свои сильные и слабые стороны и активно работайте над совершенствованием своих навыков.

- Анализируйте разговоры, чтобы выявить успешные стратегии и применить их в будущих звонках.

- Обратите внимание на реакцию клиента и научитесь адаптироваться к различным типам личностей.

Следуя этим советам, вы сможете повысить эффективность своих горячих звонков и достичь больших результатов в продажах.

Примеры и сценарии телефонных продаж

1. Подход на основе привлечения внимания:

Привлечение внимания клиента — первый и наиболее важный шаг в телефонных продажах. Предложение должно быть интересным и востребованным:

- Здравствуйте! У нас есть отличное предложение для вас, которое поможет вам сэкономить до 50% на услугах связи.

- Добрый день! Мы предлагаем инновационный продукт, который позволит вам увеличить эффективность вашего бизнеса в несколько раз.

2. Презентация продукта или услуги:

После привлечения внимания следует перейти к презентации продукта или услуги, демонстрируя ее преимущества и выгоды для клиента:

- Наш продукт имеет уникальные возможности, благодаря которым вы сможете значительно сократить время, затрачиваемое на выполнение рутинных задач.

- У нас есть круглосуточная поддержка клиентов, гарантирующая быстрое реагирование на любые возникающие вопросы или проблемы.

3. Преодоление возражений:

Часто в процессе продаж возникают возражения со стороны клиента. Важно быть готовым к ним и уметь их преодолевать:

| Возражение | Аргумент |

|---|---|

| Это слишком дорого | Наше предложение позволит вам сэкономить в долгосрочной перспективе благодаря нашей высокой эффективности и надежности. |

| Мне уже есть подобный продукт | Наш продукт имеет ряд уникальных возможностей, которых нет у конкурентов, и значительно улучшит ваш опыт использования. |

4. Закрытие сделки:

После успешной презентации и преодоления возражений, необходимо перейти к заключению сделки:

- Если вы сейчас оформите заказ, мы предложим вам приятные бонусы и скидку на все дополнительные услуги.

- Для вашего удобства, мы гарантируем быструю доставку и установку продукта.

Примеры и сценарии телефонных продаж являются лишь образцом и основой для построения успешных звонков. Важно помнить о необходимости прислушиваться к потребностям клиента и адаптировать свою стратегию под каждую конкретную ситуацию.

Кому подходят холодные звонки в работе?

1. Люди с коммуникативными навыками

Хорошая коммуникация – ключевой навык для успешной работы с холодными звонками. Понимание клиента, умение слушать и задавать вопросы, а также умение убедить – важные качества, которые помогут добиться результатов в этой сфере. Люди с коммуникативными навыками и хорошей речевой подготовкой могут успешно работать с холодными звонками.

2. Энергичные и настойчивые люди

Холодные звонки требуют энергии и настойчивости. Важно не терять мотивацию, продолжать звонить и быть настойчивым, даже если клиент изначально проявляет сомнения. Люди с высокой энергией и настойчивым характером могут справиться с этим вызовом и достичь успеха в работе с холодными звонками.

3. Аналитики

Аналитический подход к работе – еще одно важное качество для работы с холодными звонками. Понимание финансовых продуктов, умение анализировать потребности клиентов и предлагать наиболее подходящие решения – основа успешной работы в этой сфере. Люди с аналитическим складом ума смогут эффективно применить свои знания и навыки в холодных звонках.

4. Целеустремленные и ответственные люди

5. Люди с опытом в продажах

Опыт в продажах является преимуществом при работе с холодными звонками. Знание основных техник продаж и понимание психологии клиента позволят эффективно вести переговоры и убеждать потенциальных клиентов. Люди с опытом в продажах могут достичь высоких результатов в работе с холодными звонками.

Холодные звонки – эффективный инструмент для продвижения услуги или товара. Однако, не каждому подходит работа с холодными звонками. Люди с коммуникативными навыками, энергичные и настойчивые, аналитики, целеустремленные и ответственные, а также люди с опытом в продажах – перечень категорий, для которых работа с холодными звонками может стать наиболее эффективной и приемлемой.

Как повысить шансы на успех в получении кредита?

В современном мире кредит может стать полезным инструментом для решения финансовых проблем или достижения определенных целей. Однако, чтобы увеличить свои шансы на успех в получении кредита, необходимо принять несколько ключевых мер, представленных ниже.

1. Поддерживайте положительную кредитную историю

Лучше всего начать работать над улучшением кредитной истории до того, как потребуется кредит. Это может включать своевременное погашение существующих кредитов, минимизацию задолженности и избежание просрочек платежей. Банки и кредиторы оценивают вашу платежеспособность и надежность на основе вашей кредитной истории.

2. Увеличьте свой доход

Более высокий доход может увеличить вашу платежеспособность и доверие кредиторов. Постарайтесь найти дополнительные источники дохода или повысить свою заработную плату, чтобы продемонстрировать кредиторам, что вы в состоянии вернуть кредитные средства.

3. Сократите свои долги

Если у вас уже имеются долги, попробуйте минимизировать их до получения кредита. Более низкая задолженность позволит вам продемонстрировать свою финансовую ответственность и платежеспособность.

4. Поставьте себя на место кредитора

Прежде чем подавать заявку на кредит, постарайтесь взглянуть на ситуацию с точки зрения кредитора. Спросите себя: «Почему кредитор должен дать мне кредит?» Подготовьте все необходимые документы, докажите свою платежеспособность и предоставьте дополнительную информацию, если это необходимо.

5. Исследуйте рынок и сравните предложения

Не ограничивайтесь одним банком или финансовой организацией. Исследуйте рынок, сравните условия кредитования, процентные ставки и другие факторы. Такой подход поможет вам выбрать наиболее выгодный вариант и увеличить свои шансы на успех.

6. Обратитесь к специалистам

Если у вас возникают трудности или вопросы в процессе получения кредита, не стесняйтесь обратиться за помощью к финансовым специалистам или юристам. Они могут предложить ценные советы и рекомендации, чтобы увеличить ваши шансы на успех.

7. Будьте реалистичными

Учтите свои возможности и будьте реалистичными в своих ожиданиях относительно суммы кредита и его условий. Не берите кредит, который вы не сможете вернуть вовремя. Это может негативно сказаться на вашей кредитной истории и ухудшить шансы на получение кредита в будущем.

Используя эти советы, вы можете повысить свои шансы на успех в получении кредита и лучше управлять своими финансами.

Отказ от страховки: основные аргументы и последствия

Иногда клиенты могут задуматься, стоит ли им отказываться от страховки, включенной в предложение о кредитовании. В данной статье мы рассмотрим основные аргументы «за» и «против» отказа от страховки, а также последствия, которые это может повлечь.

Аргументы «за» отказа от страховки:

- Экономия денег: в случае отказа от страховки вы избавляетесь от ежемесячных платежей за страховку, что позволяет сэкономить некоторую сумму денег. Это может быть особенно актуально, если вы уже имеете другую страховку на подобные случаи.

- Свобода выбора: отказ от страховки дает вам свободу выбора и возможность самостоятельно решать вопросы, связанные со страхованием или компенсацией убытков.

Аргументы «против» отказа от страховки:

- Риски: отказ от страховки повышает ваши финансовые риски, связанные с непредвиденными обстоятельствами, такими как сложности с выплатой кредита в случае утраты работы или серьезной болезни.

- Обязательность: в некоторых случаях страховка может быть обязательным условием получения кредита. Отказ от страховки может привести к отказу в предоставлении кредита.

- Доверие кредитора: часто отказ от страховки воспринимается кредиторами как снижение уровня доверия в отношении заемщика, что может повлиять на решение предоставить кредит.

Важные последствия отказа от страховки:

Отказ от страховки может иметь негативные последствия для вас и вашего кредитного договора. Вот некоторые из них:

- Отклонение заявки: отказ от страховки может стать основанием для отклонения заявки на получение кредита.

- Повышение процентной ставки: некоторые кредиторы могут повысить процентную ставку при отказе от страховки, так как они видят в этом дополнительные риски.

- Необходимость других форм страхования: в некоторых случаях отказ от страховки может потребовать дополнительного обеспечения или других форм страхования, чтобы компенсировать отсутствие страховки.

В любом случае, принимая решение отказаться от страховки, необходимо внимательно взвесить все «за» и «против» и оценить свои риски и возможности. Консультация со специалистом в области страхования и финансов является рекомендуемым шагом перед принятием окончательного решения.

Как правильно отказать, если просят в долг

Иногда люди обращаются к нам с просьбой оказать им финансовую помощь в виде займа или кредита. Однако не всегда у нас есть возможность или желание исполнить подобные просьбы. В таких ситуациях важно знать, как правильно отказать в предоставлении долга, чтобы не обидеть или разочаровать просителя.

1. Быть честным и вежливым

Первое правило в отказе в долг – быть честным. Необходимо объяснить причину отказа в дружелюбной и вежливой форме. При этом важно помнить, что негативное реагирование может привести к конфликту или неприятностям.

2. Предложить альтернативные варианты

Если нет возможности дать деньги в долг, можно предложить альтернативные варианты помощи. Например, помочь с поиском работы или консультацией по финансовому планированию. Это позволит показать ваше желание помочь, несмотря на отказ в долге.

3. Указать наличие личных обстоятельств

Иногда у отказывающей стороны причинами могут быть личные обстоятельства. Например, нестабильный финансовый положение или собственные долги. В таком случае, важно объяснить собеседнику, что вы и сами находитесь в трудной ситуации и не можете оказать помощь.

4. Предложить найти другого заемщика

Если вы не можете помочь, возможно вы сможете указать на других лиц, которые могут быть готовы предоставить долг. Это будет полезно для просителя, который останется с решением своей финансовой проблемы.

5. Донести свои заботу и понимание

Помимо отказа в долге, важно донести до собеседника, что вы все равно заботитесь о нем и его финансовом положении. Поддержка и внимание могут быть ценнее, чем финансовая помощь. После отказа, можно предложить оказать помощь в другим вопросам, если считаете это возможным.

6. Предложить альтернативный источник финансирования

В случае, если у вас есть информация о других источниках финансирования, можно предложить просителю обратиться к ним. Например, ссылаясь на организации, которые предоставляют общественную помощь или микрокредиты.

7. Быть последовательным в своем решении

Последний, но немаловажный, совет – быть последовательным в отношении отказа в долге. Если вы однажды приняли решение о не предоставлении долга, важно его придерживаться. Если у вас появятся сомнения, лучше обсудить ситуацию заранее, нежели вносить путаницу в отношения.

Особенности целевых и нецелевых кредитов

Целевые и нецелевые кредиты представляют собой специальные виды финансовой помощи, которые имеют свои особенности и применяются в различных ситуациях. Понимание различий между этими видами кредитов поможет принять правильное решение при выборе финансового инструмента для достижения ваших целей.

Целевые кредиты:

- Предназначены для конкретных целей, определенных заемщиком в момент получения кредита.

- Предоставляются на приобретение определенных товаров или услуг, таких как недвижимость, автомобиль, образование и т. д.

- Обычно имеют более низкую процентную ставку, так как банк имеет большую уверенность в погашении кредита, связанного с конкретными активами.

- Часто требуют предоставления дополнительной документации и подтверждения целей использования кредитных средств.

- Могут обеспечиваться залогом или гарантиями для обеспечения дополнительной защиты займа.

Нецелевые кредиты:

- Нет явно определенных целей использования кредитных средств.

- Могут быть использованы заемщиком по своему усмотрению для покрытия различных расходов и потребностей.

- Процентные ставки на нецелевые кредиты могут быть выше, так как банк не имеет гарантии относительно использования средств и возврата займа.

- Обычно требуют меньшего объема документации и процедур, чем целевые кредиты.

- Не требуют залога или гарантий, хотя могут потребовать дополнительные средства для обеспечения безопасности займа.

Важно понимать, что выбор между целевыми и нецелевыми кредитами зависит от ваших потребностей и финансовых возможностей. Целевые кредиты могут быть более выгодными, если вам необходимо совершить конкретную покупку, в то время как нецелевые кредиты предоставляют большую гибкость и свободу в использовании средств. В любом случае, перед принятием решения следует внимательно изучить условия и требования банка, чтобы выбрать наиболее подходящий вариант.