Земельный налог – это один из налогов, который начисляется на владельцев земельных участков. Но что происходит, если владельцем является несовершеннолетний? Узнаем, начисляют ли таким лицам земельный налог и какие правила действуют в данной ситуации.

Что делать, если налоговое уведомление не пришло

1. Свяжитесь с налоговой службой

Прежде всего, стоит связаться с местным отделением налоговой службы и узнать, почему налоговое уведомление не было доставлено вам. Могло произойти некорректное заполнение адреса или возникли другие проблемы с доставкой. Налоговые органы смогут предоставить вам информацию о состоянии вашего налогового учета и выслать копию уведомления.

2. Проверьте свои почтовые ящики еще раз

Может быть, налоговое уведомление все же было доставлено, но попало не в ваш основной почтовый ящик. Проверьте все возможные места, где могло оказаться письмо — ваши почтовые ящики, а также почтовое отделение или администрация дома.

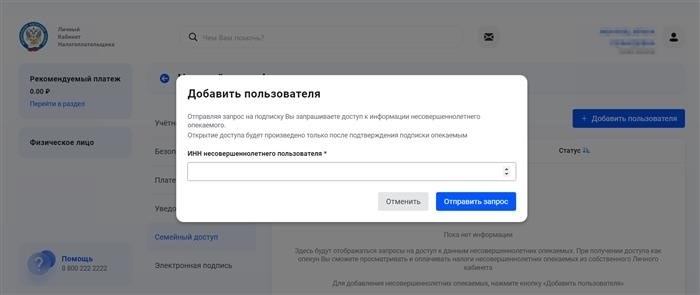

3. Используйте электронные сервисы

В настоящее время многие налоговые службы предлагают электронные сервисы, которые позволяют получать уведомления и вести налоговый учет онлайн. Проверьте, доступны ли вам такие сервисы и зарегистрируйтесь в системе, чтобы получать уведомления и информацию о вашем налоговом статусе через интернет.

4. Обратитесь за помощью к специалистам

Если проблема с получением налогового уведомления не удается решить самостоятельно, обратитесь к юристам или налоговым консультантам. Они смогут помочь вам разобраться с ситуацией и предоставить правовую поддержку.

В случае, если налоговое уведомление не пришло, необходимо предпринять меры для получения информации о вашем налоговом статусе и последующей уплаты налогов. Соблюдайте все сроки и требования, указанные в уведомлении, чтобы избежать негативных последствий.

Когда не нужно платить транспортный налог

1. Электромобили и гибридные автомобили

Владельцы электромобилей и гибридных автомобилей освобождаются от уплаты транспортного налога в течение определенного срока. Например, в Москве это освобождение действует в течение 5 лет с момента регистрации автомобиля.

2. Техническая непригодность транспортного средства

Если автомобиль является технически непригодным для использования на дорогах, то его владелец освобождается от уплаты транспортного налога. Для подтверждения такой непригодности необходимо обратиться в соответствующую государственную инспекцию для прохождения соответствующих процедур.

3. Мотоциклы с объемом двигателя до 50 кубических сантиметров

Владельцы мотоциклов с объемом двигателя до 50 кубических сантиметров освобождаются от уплаты транспортного налога. Однако, если объем превышает указанное значение, то владелец обязан уплачивать налог в полном объеме.

4. Освобождение по возрасту

Лица, достигшие пенсионного возраста, могут быть освобождены от уплаты транспортного налога. Критерии и экономические условия для такого освобождения могут различаться в зависимости от региона.

5. Особые категории граждан

Некоторые категории граждан, такие как инвалиды, ветераны, лица с ограниченными возможностями, могут быть освобождены от уплаты транспортного налога в соответствии с законодательством.

6. Освобождение по законодательству субъектов Российской Федерации

Некоторые субъекты Российской Федерации могут устанавливать собственные нормы освобождения от уплаты транспортного налога. Такое освобождение может быть обусловлено, например, используемым типом топлива или экологической категорией транспортного средства.

Важно отметить, что освобождение от уплаты транспортного налога необходимо подтверждать в соответствующих органах государственной власти или местного самоуправления.

Когда ребенок может быть освобожден от уплаты налога на имущество

Вопрос о налогообложении несовершеннолетних может стать актуальным в случаях наличия у ребенка собственности, за которую обычно взимается земельный налог. Однако, существуют ситуации, когда ребенок может быть освобожден от уплаты данного налога. Рассмотрим некоторые из них.

1. Налоговые льготы для семей с детьми

В некоторых регионах России устанавливаются налоговые льготы для семей с детьми. Например, если у вас трое или более детей, вы можете быть освобождены от уплаты земельного налога полностью или частично. Такие льготы могут быть связаны с размером площади земельного участка или имеющимся на нем объектом недвижимости.

2. Отсутствие доходов у ребенка

Если ребенок не имеет собственных доходов, то его можно освободить от уплаты налога на имущество. В данном случае налоговая база равна нулю, и ребенок не обязан платить данный налог.

3. Отсутствие собственности у ребенка

Если ребенок не является собственником земельного участка или иного объекта недвижимости, то он не обязан уплачивать налог на имущество. Это касается как случаев, когда собственность зарегистрирована на родителей или других родственников, так и ситуаций, когда ребенок просто не обладает никаким имуществом.

4. Особые случаи

Также следует учитывать, что в некоторых случаях ребенок может быть освобожден от уплаты налога на имущество в силу особых обстоятельств. Например, если ребенок признан инвалидом или находится под опекой государственных органов, он может быть освобожден от данного налога.

Изучим случаи, когда гражданам не требуется уплачивать транспортный налог.

1. Наличие освобождения по закону

Согласно законодательству, некоторые категории граждан имеют право на освобождение от уплаты транспортного налога. К таким категориям относятся:

- Инвалиды I и II группы, а также дети-инвалиды

- Граждане, в случае утраты транспортного средства вследствие стихийного бедствия или преступления

- Ветераны Великой Отечественной войны

2. Отсутствие обременения правом собственности

Если гражданин не является собственником транспортного средства и не обременяет его правом собственности, ему не нужно уплачивать транспортный налог. Например, если автомобиль находится на хранении или аренде, обязанность по уплате налога лежит на собственнике.

3. Транспортные средства, не признаваемые транспортными

Некоторые транспортные средства не подлежат оплате транспортного налога в силу своей специфики или назначения. Примерами таких средств являются:

- Самоходные бетононасосы и шаровые мельницы

- Самоходные краны и кабелеукладчики

- Оборудование, установленное на судах и судовых технических средствах

4. Транспортные средства, находящиеся в временном использовании

Если гражданин владеет транспортным средством, находящимся во временном использовании, и он не используется в коммерческих целях, уплата транспортного налога в таком случае не требуется. Например, сезонная машина, используемая только летом в отпуске.

Уплата транспортного налога является обязательной для большинства владельцев транспортных средств, однако вышеуказанные случаи освобождения позволяют некоторым гражданам избежать данной платежной обязанности. Важно правильно оформить все необходимые документы и обратиться в органы государственной налоговой службы для уточнения подробностей и получения освобождения от платы данного налога.

Платят ли дети налог на землю?

Налогооблагаемые лица

Согласно действующему законодательству, налог на землю обычно платят собственники или пользователи земельных участков. Несовершеннолетние дети, как правило, не являются собственниками земли, поэтому отвечать за уплату данного налога им не требуется.

Исключения

Однако в некоторых случаях несовершеннолетние дети могут стать собственниками земельного участка. Например, если у них есть наследственные права на землю, подаренный земельный участок или они приобрели его через доверительное управление. В таких случаях дети могут быть обязаны уплачивать земельный налог.

На практике

Подобные ситуации, когда дети платят налог на землю, встречаются редко. Обычно налоговая ответственность возлагается на взрослых собственников или пользователей земельных участков. Данная практика связана с тем, что несовершеннолетние дети обычно не имеют достаточного дохода для оплаты данного налога.

Родительская ответственность

Законодательство может устанавливать обязанности родителей или опекунов по уплате налогов от имени детей. В таком случае, родители могут быть обязаны выполнять налоговые обязательства, включая уплату земельного налога за своих несовершеннолетних детей.

В целом, плата за земельный налог обычно возлагается на взрослых собственников или пользователей земельных участков, и несовершеннолетние дети не обязаны его платить. Но в некоторых случаях, когда дети являются собственниками или имущественными правопреемниками земельных участков, им может потребоваться уплата данного налога. Родители или опекуны также могут нести ответственность за уплату налога от имени своих детей.

Есть ли льготы и на кого они распространяются?

Льготы для несовершеннолетних

Среди категорий налогоплательщиков, которые имеют право на льготы по земельному налогу, есть и несовершеннолетние. Для них предусмотрены следующие преимущества:

- Освобождение от налогообложения: несовершеннолетние, которые являются собственниками земельных участков, на которых расположены объекты индивидуального жилищного строительства, имеют право на полное освобождение от уплаты земельного налога в течение определенного периода времени. Этот период может составлять, например, 5 лет после регистрации права собственности на земельный участок.

- Уменьшение налоговой базы: также существует возможность уменьшения налоговой базы для несовершеннолетних собственников земельных участков путем применения соответствующей льготной ставки или учета особенностей использования земельного участка в связи с наличием на нем объектов индивидуального жилищного строительства.

Пример

| Категория | Льготы по земельному налогу |

|---|---|

| Несовершеннолетние | — освобождение от налогообложения на определенный период — уменьшение налоговой базы |

Таким образом, несовершеннолетние имеют право на определенные льготы по земельному налогу, которые позволяют им уменьшить налоговые платежи или освободиться от уплаты налога в течение определенного периода времени.

Налоговые льготы для отдельных групп граждан

В рамках налоговой системы государства существуют налоговые льготы для отдельных групп граждан, которые позволяют им снизить свою финансовую нагрузку и повысить уровень жизни. Налоговые льготы предоставляются различным категориям граждан, включая пенсионеров, инвалидов, многодетные семьи и так далее.

Пенсионеры

Пенсионеры — одна из групп граждан, которые имеют право на налоговые льготы. Согласно законодательству, пенсионеры могут получить освобождение от уплаты некоторых налогов. Кроме того, они имеют право на дополнительные льготы, связанные с получением пенсии и медицинским обслуживанием.

Инвалиды

Инвалиды также могут рассчитывать на налоговые льготы. Они имеют право на освобождение от уплаты некоторых налогов и дополнительные льготы, связанные с медицинским обслуживанием и социальной защитой.

Многодетные семьи

Многодетные семьи являются одной из групп граждан, которые также получают налоговые льготы. Они имеют право на получение субсидий и пособий на детей, а также на освобождение от уплаты некоторых налогов. Данная мера способствует снижению финансовой нагрузки на многодетные семьи и помогает им обеспечивать своих детей.

Студенты

Студенты также в некоторых случаях имеют право на налоговые льготы. Они могут получить освобождение от уплаты налогов, если учатся в высших учебных заведениях. Это позволяет снизить финансовую нагрузку на студентов и обеспечивает им возможность поддерживать высокий уровень образования.

Семьи с детьми

Семьи с детьми также имеют право на налоговые льготы. Они могут получить налоговые вычеты и льготы, связанные с образованием детей, медицинским обслуживанием и другими социальными нуждами. Данные льготы помогают семьям обеспечивать своих детей и повысить их уровень жизни.

| Группа граждан | Налоговые льготы |

|---|---|

| Пенсионеры | Освобождение от уплаты некоторых налогов |

| Инвалиды | Освобождение от уплаты некоторых налогов, дополнительные льготы по медицинскому обслуживанию и социальной защите |

| Многодетные семьи | Субсидии и пособия на детей, освобождение от уплаты некоторых налогов |

| Студенты | Освобождение от уплаты налогов для студентов высших учебных заведений |

| Семьи с детьми | Налоговые вычеты, льготы по образованию детей и медицинскому обслуживанию |

Налоговые льготы для отдельных групп граждан являются важной мерой социальной поддержки и позволяют повысить уровень жизни данных категорий населения. Они способствуют улучшению финансовой ситуации и обеспечивают социальное благополучие таких групп граждан.

Почему ребенок должен платить налоги

Вопрос о том, должны ли несовершеннолетние платить налоги, вызывает множество споров и дискуссий. Однако, существуют аргументы, которые поддерживают идею начисления налогов даже несовершеннолетним.

1. Развитие гражданской ответственности

Одной из основных причин, почему ребенок должен платить налоги, является формирование гражданской ответственности с раннего возраста. Участие в уплате налогов помогает детям осознать, что они часть общества и имеют обязанности перед ним.

2. Образовательные цели

Платеж налогов может стать важной образовательной задачей для детей. Это поможет им понять, как функционирует система налогообложения и какое значение имеют налоги для поддержания работы государства и предоставления необходимых услуг населению.

3. Финансовая грамотность

Налоги являются неотъемлемой частью финансовой системы каждого государства. Ознакомление с налоговыми процессами помогает ребенку развить понимание финансов и установить основы финансовой грамотности с раннего возраста.

4. Распределение общественных ресурсов

Уплата налогов позволяет регулировать распределение общественных ресурсов и обеспечивать равный доступ к общественным благам. Даже если несовершеннолетние не зарабатывают большие суммы денег, они все равно пользуются преимуществами, которые общество обеспечивает, и должны вносить свой вклад в их поддержание через налоги.

5. Подготовка к будущему

Оплата налогов с раннего возраста позволяет детям понять значимость финансовых обязательств и подготовиться к будущему, когда они станут полноправными участниками экономической системы. Это поможет им быть ответственными гражданами и управлять своими финансами правильно и эффективно.

| Преимущество | Пояснение |

|---|---|

| Развитие гражданской ответственности | Формирование понимания обязанностей перед обществом |

| Образовательные цели | Понимание системы налогообложения и роли налогов в государственной экономике |

| Финансовая грамотность | Развитие понимания финансов и базовых навыков управления деньгами |

| Распределение общественных ресурсов | Помощь в обеспечении равного доступа к общественным благам |

| Подготовка к будущему | Получение опыта и финансовых навыков для успешного управления своими финансами в будущем |

В целом, начисление налогов несовершеннолетним имеет не только практическую значимость, но и образовательную и воспитательную.

Налоговые обязательства при выигрыше в лотерею

Выигрыш в лотерее может стать прекрасным событием в жизни, однако стоит помнить, что на него также могут быть налагаемы налоги. В каждой стране существуют свои правила и ставки налогообложения, поэтому необходимо ознакомиться с ними, чтобы избежать неприятных сюрпризов.

США:

В США выигрыш в лотерее подлежит налогообложению на федеральном уровне. Ставка налога составляет 24% и удерживается организацией, выплачивающей выигрыш. Кроме того, в некоторых штатах также может быть дополнительный налог на выигрыш, который варьируется от штата к штату.

Канада:

В Канаде выигрыш в лотерее не облагается налогом на доходы, поэтому победитель получает полную сумму выигрыша.

Великобритания:

В Великобритании выигрыши в лотерее не подлежат налогообложению. Налог на приз полученный путем участия в играх, отличных от лотерей, таких как азартные игры или покер, также не взимается.

Австралия:

В Австралии выигрыши в лотерею считаются необлагаемыми налогом. Однако, если с выигрыша начисляются проценты, они могут облагаться налогом на доходы.

| Страна | Ставка налога | Облагаются ли выигрыши в лотерею налогом | Дополнительные налоги |

|---|---|---|---|

| США | 24% | Да | Местные штатные налоги |

| Канада | 0% | Нет | Отсутствуют |

| Великобритания | 0% | Нет | Отсутствуют |

| Австралия | 0% | Нет | Возможно налог на проценты с выигрыша |

В конечном итоге, налоговые обязательства при выигрыше в лотерею зависят от страны, в которой вы проживаете. Необходимо ознакомиться с местными правилами и ставками налогообложения, чтобы быть готовым к такому событию и избежать удивительных налоговых платежей.

Со скольки лет платят налог на землю?

Определение возраста, с которого начисляется земельный налог, определяется законодательством каждой страны или региона. Обычно земельный налог начисляется для всех собственников земельных участков, включая несовершеннолетних, при наличии определенных условий.

Ниже представлены примеры возрастных ограничений для начисления земельного налога в некоторых странах:

- В России возраст, с которого начисляется земельный налог, составляет 18 лет. До этого возраста налог уплачивают родители или законные представители несовершеннолетних.

- В Соединенных Штатах Америки возраст, с которого начисляется земельный налог, может варьироваться в зависимости от штата и местных правил. В некоторых штатах налог начисляется с 18 лет, в других с 21 года.

- В Германии налог на землю начисляется для всех собственников, включая несовершеннолетних, при условии, что они достигли возраста 16 лет.

Важно помнить, что определение возраста для начисления земельного налога может варьироваться в зависимости от конкретных правил и законов каждой страны или региона. Для получения точной информации необходимо обращаться к местным налоговым органам или юристам.

Должны ли дети платить имущественный налог?

Возможные сценарии исключений

Существуют несколько возможных сценариев, которые могут освободить несовершеннолетних от обязанности платить имущественный налог:

- Если ребенок является субъектом попечительства или опекунства, то в некоторых юрисдикциях может быть освобожден от уплаты налога. Это связано с тем, что законодательство считает, что опекун или попечитель осуществляет платежи от их имени.

- В некоторых случаях, когда ребенок проживает в имущество на протяжении всего года, может быть установлен налоговый льготный режим, который исключает нужду в уплате налога.

Исключение налогового льготного режима

Однако, в большинстве случаев, дети не освобождены от обязанности платить имущественный налог. Фактически, согласно государственной политике, лица моложе определенного возраста должны платить налог на равне с взрослыми.

Несмотря на это, стоит отметить, что налогообложение исходит не от возраста, а от владения имуществом. Если у несовершеннолетнего есть земельный участок или недвижимость, которая облагается налогом, то они должны уплачивать соответствующую сумму.

Роль родителей и опекунов

Родители или опекуны могут взять на себя ответственность за уплату имущественного налога от имени ребенка. В этом случае, налоговые обязательства ложатся на них, а не на несовершеннолетних.

Однако, важно отметить, что даже если родители или опекуны уплачивают налог от имени ребенка, они должны соблюдать правила и сроки, установленные налоговыми органами. В противном случае, они могут столкнуться с штрафами и неприятными последствиями.

В общем случае, несовершеннолетние дети должны платить имущественный налог, если они являются владельцами земли или недвижимости. Однако, в некоторых случаях исключения могут сделать родители или опекуны, беря на себя ответственность за уплату налога от имени ребенка. Важно осознавать свои налоговые обязательства и соблюдать правила, установленные налоговыми органами.

Налог на землю: платят ли дети?

Возможны две ситуации:

- Дети являются собственниками земельного участка

- Дети являются наследниками земли

Давайте рассмотрим каждую ситуацию подробнее.

Дети как собственники земельного участка

Если ребенок является собственником земельного участка, то он обязан уплачивать земельный налог. Сумма налога рассчитывается исходя из ставки, установленной для данной категории земли и площади участка.

| Категория земли | Ставка налога, % |

|---|---|

| Сельскохозяйственное использование | 0,3 |

| Природные заповедники | 0,1 |

| Индустриальное использование | 1,5 |

| Жилые земли | 0,5 |

Доходы, полученные ребенком от своего земельного участка, могут быть освобождены от уплаты налога, если сумма дохода не превышает 1 000 000 рублей в год.

Дети как наследники земли

Если родители или другие родственники оставили ребенку в наследство земельный участок, то он также обязан уплачивать земельный налог. В этом случае, сумма налога рассчитывается так же, как и для собственников земли.

Важно отметить, что несовершеннолетний налогоплательщик может обратиться к опекуну или попечителю для помощи в уплате налога. В случае, если ребенок не в состоянии самостоятельно уплатить налог или получить доход от земли, опекун может выполнять свои обязанности от имени ребенка.

Таким образом, дети, будучи собственниками или наследниками земельного участка, должны платить земельный налог. Однако при определенных условиях могут существовать освобождения от этого обязательства.

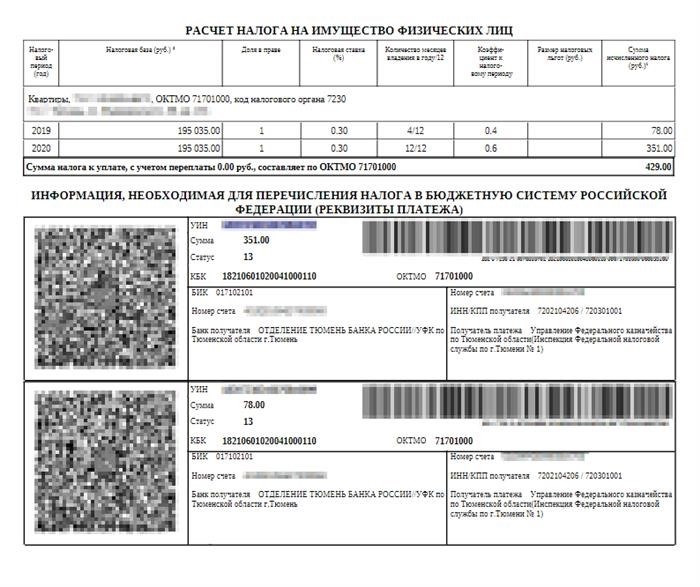

Как и сколько платят владельцы недвижимости

Владельцы недвижимости обязаны платить различные налоги и сборы, в том числе земельный налог, налог на имущество и коммунальные платежи. Сумма платежей зависит от многих факторов, таких как тип и стоимость недвижимости, регион, где находится объект, и др.

Земельный налог

Земельный налог — это один из основных налогов, который начисляется собственникам земельных участков. Сумма налога рассчитывается исходя из участка, его площади, категории земли и установленных коэффициентов.

Владельцы недвижимости обязаны самостоятельно определить стоимость земельного участка и подать декларацию в налоговую службу. Налоговые органы могут провести свою оценку стоимости, если считают, что декларируемые данные неправильные или недостоверные.

| Категория земли | Стоимость налога (в % кадастровой стоимости) |

|---|---|

| Земли сельскохозяйственного назначения | 0.1 |

| Земли населенных пунктов | 0.3 |

| Земли промышленности и иных видов хозяйственной деятельности | 1 |

Налог на имущество

Налог на имущество начисляется собственникам недвижимости (зданий, помещений) и движимого имущества (автомобилей, техники и др.), имеющего стоимостную оценку.

Сумма налога на имущество рассчитывается исходя из кадастровой стоимости, которая определяется на основании рыночной стоимости объекта.

Коммунальные платежи

Владельцы недвижимости также обязаны оплачивать коммунальные платежи, которые включают в себя оплату за электроэнергию, воду, газ, отопление и другие коммунальные услуги.

Сумма коммунальных платежей зависит от потребления ресурсов и устанавливается местными органами власти или управляющими компаниями.

- Для оплаты налогов и коммунальных платежей владельцам недвижимости необходимо:

- Подготовить и подать декларацию в налоговую службу;

- Оплатить сумму налога и коммунальных платежей в установленные сроки;

- Следовать правилам и требованиям по оплате и учету платежей.

- Сумма платежей зависит от многих факторов, поэтому рекомендуется проконсультироваться с налоговым или юридическим специалистом для получения точной информации о размерах платежей и порядке их оплаты.

Важно помнить, что невыполнение обязанностей по уплате налогов и коммунальных платежей может привести к негативным последствиям, включая наложение штрафов и судебные преследования. Поэтому рекомендуется всегда быть в курсе своих обязанностей и своевременно их исполнять.

Как правильно заплатить налоги на имущество за ребенка

Вот несколько шагов, которые помогут вам справиться с этой задачей:

1. Определите облагаемое имущество

Первым шагом является определение имущества, подлежащего налогообложению. Обычно это включает в себя недвижимость, автомобили и другие ценные вещи, находящиеся на ваше имя или на имя вашего ребенка.

2. Узнайте ставку и базу налогообложения

Следующим шагом является определение ставки налогообложения и базы налогообложения. Эту информацию можно получить у налоговых органов вашего региона.

3. Соберите необходимые документы

Прежде чем заплатить налоги, убедитесь, что у вас есть все необходимые документы, такие как документы на имущество, удостоверяющие личность и т.д.

4. Рассчитайте сумму налога

Используя полученную информацию о ставке и базе налогообложения, рассчитайте сумму налога, которую необходимо заплатить.

5. Заплатите налог

После рассчета суммы налога, вы можете оплатить его в установленный срок. Обычно, налоги на имущество за ребенка платятся за один год, и срок оплаты может быть разным в зависимости от вашего региона.

Не забудьте сохранить квитанцию об оплате налога, так как она может понадобиться вам в будущем для учета.

6. Проверьте возможные льготы

В некоторых случаях, родители могут претендовать на налоговые льготы, связанные с имуществом, находящимся на имя ребенка. Исследуйте возможные льготы и узнайте, можете ли вы воспользоваться ими.

7. Своевременно обновляйте информацию

Не забывайте обновлять информацию о вашем имуществе и имуществе вашего ребенка. Если что-то изменится, свяжитесь с налоговыми органами и обновите свои данные.

Соблюдение этих шагов поможет вам правильно и своевременно заплатить налоги на имущество за вашего ребенка. Не забывайте быть внимательными и своевременно выполнять все необходимые действия.

Последствия неоплаты налогов вовремя

Финансовые штрафы и пеня

Неоплатившие налоги вовремя могут быть подвержены финансовым штрафам и пеням. Размер этих штрафов может зависеть от суммы неуплаченных налогов и законодательства вашей страны. Штрафы и пени могут составлять значительную сумму, увеличивая общую задолженность перед государством.

Судебные разбирательства и уголовная ответственность

Если задолженность по налогам остается неоплаченной в течение длительного времени, налоговые органы могут перейти к судебным разбирательствам. Это может привести к описанию и конфискации имущества налогоплательщика в целях погашения задолженности. Кроме того, в некоторых случаях, неуплата налогов может рассматриваться как преступление, в результате чего налогоплательщик может нести уголовную ответственность.

Ограничения и проблемы с кредитами

Несвоевременная выплата налогов может повлиять на вашу кредитную историю и кредитную репутацию. Банки и другие финансовые учреждения при принятии решения о выдаче кредитов или ипотеки будут учитывать вашу налоговую историю. Непогашенные налоговые задолженности могут снизить вашу кредитную надежность и привести к отказу в получении кредита или условиям с более высоким процентом.

Утеря привилегий и лицензий

Органы власти, такие как регистрационные учреждения или профессиональные комитеты, могут отобрать у вас привилегии или лицензии, если у вас есть неоплаченные налоговые задолженности. Это может затронуть ваши возможности работать в определенной профессии или вести бизнес в определенной сфере.

Запрет на путешествия за границу

Некоторые государства могут запретить выезд из страны, если у вас есть неоплаченные налоговые задолженности. Это может привести к серьезным неудобствам и препятствовать вашим деловым и личным путешествиям.

Неоплата налогов вовремя имеет серьезные последствия, включая финансовые штрафы, судебные разбирательства, уголовную ответственность, проблемы с кредитами, утерю привилегий и лицензий, а также запрет на путешествия за границу. Поэтому рекомендуется всегда быть внимательным и вовремя исполнять свои налоговые обязательства.

Узнаем о налоговых льготах, которые предоставляются определенным категориям граждан

Существует несколько категорий граждан, которые могут рассчитывать на налоговые льготы:

1. Ветераны и инвалиды

Ветераны и инвалиды имеют право на льготы по земельному налогу. Они могут получить освобождение от уплаты налога или его снижение в зависимости от степени инвалидности и других факторов, установленных законодательством.

2. Семьи с детьми

Семьи с детьми также имеют право на налоговые льготы. Они могут получить снижение налоговой ставки или освобождение от уплаты земельного налога, особенно если у них имеется трое и более детей.

3. Малообеспеченные граждане

Малообеспеченные граждане, которые имеют низкий уровень дохода, также могут рассчитывать на налоговые льготы. Они могут получить снижение налоговой ставки или освобождение от уплаты земельного налога, чтобы облегчить их финансовое положение.

4. Лица, проживающие на селе

Лица, проживающие на селе, также имеют право на налоговые льготы по земельному налогу. Они могут получить сниженные налоговые ставки или освобождение от уплаты налога для поддержки и развития сельской местности.

5. Инвесторы

Инвесторы, которые вкладывают средства в развитие территории или определенных отраслей экономики, также могут рассчитывать на налоговые льготы. Они могут получить сниженные налоговые ставки или освобождение от уплаты земельного налога в течение определенного периода времени.

Налоговые льготы — это важный инструмент поддержки определенных категорий граждан и развития различных сфер деятельности. Они помогают снизить налоговую нагрузку на граждан и способствуют развитию экономики. Если вы относитесь к одной из этих категорий, обратитесь в налоговую службу для получения дополнительной информации о возможных льготах и процедуре их получения.