НДС налогового агента разрыв — это новое изменение налогового законодательства, которое может иметь серьезные последствия для предпринимателей. Это правило, введенное с 2021 года, требует от налоговых агентов, таких как платежные системы или электронные площадки, удерживать НДС с продажи товаров или услуг налогоплательщика и перечислять его в бюджет. Это может привести к дополнительному административному и финансовому бремени для бизнеса, поэтому предпринимателям необходимо быть готовыми к этим изменениям и адаптироваться к новым требованиям.

Разрыв может возникнуть непонятно откуда

Разрыв сотрудничества между налоговым агентом и его клиентом может возникнуть по разным причинам. Иногда эти причины обоснованы, а иногда неясны и непонятны. Ниже представлены возможные причины, по которым возникает разрыв.

1. Изменение законодательства

Изменения в налоговом законодательстве могут привести к возникновению разногласий и разрыву сотрудничества между налоговым агентом и клиентом. Если ни одна из сторон не готова или не согласна приспособиться к новым требованиям, это может привести к непониманию и в конечном итоге к разрыву отношений.

2. Недоверие и несогласие с методами работы

Возникающие разногласия между налоговым агентом и клиентом могут быть связаны с недоверием и несогласием с методами работы другой стороны. Это может касаться как способа организации процесса взаимодействия, так и конкретных методов обработки информации и выполнения налоговых обязательств.

3. Несоответствие ожиданиям и результатам

В случае, если клиент не получает ожидаемых результатов от работы налогового агента или они не соответствуют заявленным, это может привести к разрыву сотрудничества. Клиент имеет право ожидать эффективной и профессиональной помощи от налогового агента, и если его ожидания не оправдались, он может принять решение об разрыве контракта.

4. Финансовые причины

Финансовые вопросы могут стать причиной разрыва сотрудничества между налоговым агентом и его клиентом. Например, если стоимость услуг налогового агента повышается в разы, клиент может решить прекратить сотрудничество и найти более доступные альтернативы.

| Причина | Описание |

|---|---|

| Изменение законодательства | Изменения в налоговом законодательстве могут привести к возникновению разногласий и разрыву сотрудничества. |

| Недоверие и несогласие с методами работы | Разногласия могут быть связаны с недоверием и несогласием с методами работы другой стороны. |

| Несоответствие ожиданиям и результатам | Клиент может решить прекратить сотрудничество, если полученные результаты не соответствуют его ожиданиям. |

| Финансовые причины | Повышение стоимости услуг может стать причиной разрыва сотрудничества. |

Разрыв сотрудничества между налоговым агентом и клиентом может возникнуть из-за несоответствия ожиданий, изменений в законодательстве или недоверия к методам работы. Важно учитывать эти факторы и устанавливать четкие правила и ожидания с самого начала сотрудничества.

Проблемы можно предупредить

Когда дело касается вопросов налогового агента и НДС, необходимо быть особенно внимательным. Правильное и своевременное информирование может помочь предотвратить множество проблем и неприятностей.

Проблема № 1: Неправильное определение налогового агента

Суть проблемы: Ошибка в определении налогового агента может привести к неправильному расчету и уплате НДС.

Что нужно знать и делать:

- Тщательно изучите действующие налоговые правила и определите, нужно ли вам указывать налогового агента.

- Если указание налогового агента обязательно, убедитесь, что правильно выбрано лицо для выполнения этой роли.

- Следуйте всем требованиям закона, связанным с налоговым агентством и НДС.

Проблема № 2: Недостаточное или неправильное документирование

Суть проблемы: Недостаточное или неправильное документирование может привести к нарушению налогового законодательства и возникновению штрафов.

Что нужно знать и делать:

- Внимательно изучите все требования по составлению и предоставлению документов, связанных с налоговым агентом.

- Выберите надежную систему учета и хранения документов.

- Формируйте и предоставляйте документацию в соответствии с требованиями закона и налоговых органов.

Проблема № 3: Неверный расчет и уплата НДС

Суть проблемы: Ошибки в расчете и уплате НДС могут привести к дополнительным затратам на корректировку и штрафам.

Что нужно знать и делать:

- Тщательно изучите требования по расчету и уплате НДС.

- При необходимости проконсультируйтесь со специалистами по налоговому агентству.

- Вести детальный учет всех операций, связанных с НДС. Тщательно проверяйте расчеты и суммы.

Проблема № 4: Несоблюдение сроков и требований

Суть проблемы: Несоблюдение сроков и требований налогового агента может привести к штрафам и проблемам с налоговыми органами.

Что нужно знать и делать:

- Внимательно изучите все сроки и требования, связанные с названным вопросом.

- Следуйте всем инструкциям и рекомендациям налоговых органов.

- Документируйте все сроки и действия для последующей проверки.

Чтобы избежать проблем с налоговым агентством и НДС, необходимо быть грамотно информированным и соответствовать требованиям закона. Налоговые вопросы требуют повышенного внимания и ответственности, поэтому не стоит игнорировать их и рассчитывать на везение. Предупредить проблемы гораздо проще и дешевле, чем решать их последствия.

О разрыве НДС узнает робот

Определение налогового агента в системе налогообложения предполагает передачу обязанностей по уплате налога на добавленную стоимость от имени поставщика товаров или услуг на третье лицо. Однако, в некоторых случаях возникает необходимость разрыва связи между налоговым агентом и поставщиком. Роботизированные системы также могут быть задействованы в процессе определения разрыва НДС.

Причины разрыва НДС

- Изменение структуры предприятия или прекращение его деятельности.

- Передача обязанностей налогового агента другому лицу.

- Смена поставщика товаров или услуг.

- Закрытие налогового агента.

- Иные обстоятельства, которые приведут к невозможности продолжения отношений между налоговым агентом и поставщиком.

Роботический процесс разрыва НДС

Для выполнения процесса разрыва НДС с помощью роботов, необходимо следовать определенной последовательности действий:

- Идентификация налогового агента и поставщика товаров или услуг.

- Проверка наличия у обеих сторон действующих выгодных соглашений.

- Определение срока и причины разрыва НДС.

- Уведомление об изменении налогового агента или прекращении его деятельности.

- Передача обязанностей налогового агента третьему лицу или возврат их поставщику.

Преимущества использования роботизированных систем

Применение роботизированных систем в процессе разрыва НДС имеет ряд преимуществ:

- Сокращение времени на выполнение процесса разрыва.

- Минимизация рисков ошибок и упущений, связанных с зависимостью от человеческого фактора.

- Повышение точности и эффективности обработки информации.

- Снижение затрат на выполнение процесса разрыва НДС.

В результате использования роботов в процессе разрыва НДС мы можем достичь более эффективного и точного выполнения процесса, что поможет избежать проблем и ошибок, связанных с налогообложением.

Сложные разрывы — почему иногда приходится отвечать за других

В бизнесе часто возникают ситуации, когда приходится нести ответственность не только за свои действия, но и за действия других лиц. Это особенно актуально в случае с разрывами договоров или невыполнением обязательств, когда приходится оправдываться перед третьими сторонами.

Причины сложных разрывов

Одной из причин сложных разрывов является налоговая ответственность. В некоторых случаях, налоговый агент может быть обязан нести ответственность за неуплату или неправильное начисление налогов не только за свои операции, но и за операции своих клиентов. Это связано с тем, что налоговые органы могут признать налогового агента субъектом налогообложения и требовать оплаты налогов с его стороны.

Другой причиной сложных разрывов может быть несоблюдение условий договора. Если одна из сторон не исполняет свои обязательства, то другая сторона может быть привлечена к ответственности перед третьими сторонами, особенно если на нее возложены гарантии или обязательства по контракту.

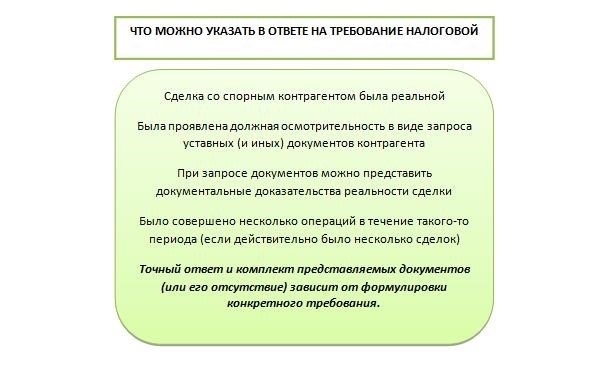

Как защитить себя в сложных ситуациях

В случае сложных разрывов или несправедливого возложения ответственности на вас, важно принять соответствующие меры для защиты своих прав и интересов. Ниже приведены некоторые практические советы:

- Внимательно изучите условия договора и уточните ответственность перед третьими сторонами.

- Собирайте документы и другие доказательства своей невиновности.

- Консультируйтесь с юристом или специалистом по налоговому праву, чтобы получить профессиональную помощь.

- В случае необходимости, подавайте апелляцию или жалобу на решение налоговых органов или суда.

Сложные разрывы и возложение ответственности за действия других лиц — это неприятная ситуация, но с правильными действиями и подходом можно защитить свои права и снизить возможные негативные последствия. Важно быть готовым к таким ситуациям, чтобы минимизировать возможные риски и проблемы.

Разрыв НДС: виды и особенности

1. Разрыв НДС при осуществлении налоговым агентом

Один из видов разрыва НДС – это случаи, когда налоговым агентом является одна сторона сделки, а другая – налогоплательщик. В этом случае, налог агент обязан уплатить НДС на сумму операции от своего имени, после чего налогоплательщик освобождается от этой обязанности. При этом, сумма НДС, уплаченная налоговым агентом, становится для него вычетом.

2. Разрыв НДС при осуществлении безвозмездной передачи товаров

Разрыв НДС также возможен при осуществлении безвозмездной передачи товаров. В этом случае, налоговый агент освобождается от уплаты НДС, так как передача товаров не сопровождается денежными средствами или аналогичными ими документами.

3. Разрыв НДС при осуществлении международных операций

Еще один вид разрыва НДС возникает при осуществлении международных операций. Когда экспорт товаров за пределы России осуществляется налоговым агентом, НДС не включается в стоимость товаров, а уплачивается при импорте в страну назначения. Таким образом, в данном случае разрыв НДС возникает на границе государства.

4. Разрыв НДС при осуществлении недееспособными лицами

Кроме того, разрыв НДС может возникнуть при осуществлении операций, в которых одной из сторон является недееспособное лицо. В этом случае, налоговый агент обязан выполнять обязанности по уплате НДС от своего имени.

Таким образом, разрыв НДС – это специальные ситуации, когда налоговые обязательства по уплате налога на добавленную стоимость переносятся на другую сторону сделки. В каждом конкретном случае необходимо учитывать особенности применения НДС и действующее законодательство, чтобы избежать нарушения налоговых правил и нести дополнительные расходы.

Последствия наличия разрыва НДС

Разрыв в учете НДС может иметь серьезные последствия для налогового агента. Нарушение правил и неправильное декларирование НДС может привести к отрицательным финансовым и правовым последствиям.

Потеря возможности возмещения НДС

Одним из главных последствий разрыва в учете НДС является потеря возможности возмещения этого налога. Если налоговый агент не соблюдает требования закона и не предоставляет правильные отчеты и декларации, он может быть лишен права на возмещение недополученного налога.

Налоговые и штрафные санкции

В случае выявления нарушений в учете НДС налоговый агент может быть подвергнут налоговым и штрафным санкциям. Размер штрафа зависит от степени нарушения и может быть значительным. Помимо штрафов, налоговый агент может быть обязан уплатить неустойку и возместить ущерб, причиненный государству.

Административная и уголовная ответственность

В случае серьезных нарушений, связанных с разрывом в учете НДС, налоговый агент может оказаться под угрозой административной или даже уголовной ответственности. Возможные санкции включают штрафы, лишение свободы, конфискацию имущества и другие наказания.

Репутационные потери и потеря клиентов

Помимо финансовых и правовых последствий, наличие разрыва в учете НДС может привести к серьезным репутационным потерям. Если налоговый агент попадает в скандал из-за нарушения правил НДС, это может повлиять на доверие клиентов и партнеров, что может привести к потере клиентов и потере доходов.

Проблемы с контролирующими органами

Наличие разрыва в учете НДС также может вызвать проблемы с контролирующими органами. Если контролирующие органы обнаруживают нарушения в документации и учете НДС, они могут провести проверку, выявить нарушения и наложить санкции на налогового агента. Это может привести к дополнительным расходам на юридическое сопровождение и отвлечению времени и ресурсов на решение проблемы.

Таким образом, наличие разрыва в учете НДС может иметь серьезные и отрицательные последствия для налогового агента, включая потерю возможности возмещения налога, налоговые и штрафные санкции, административную и уголовную ответственность, репутационные потери и проблемы с контролирующими органами. Поэтому важно соблюдать требования закона и вести учет НДС правильно и тщательно.

Ошибку придется искать самому. Или платить

Итак, как избежать ошибок при подаче налоговой отчетности? Первое, что нужно сделать, — это полностью понять и ознакомиться со всеми точками и нюансами требований налогового кодекса по каждому виду налогового обязательства и налоговым сделкам.

Источники ошибок:

- Неправильное заполнение формы декларации: данная ошибка может быть вызвана неаккуратностью или несоблюдением правил заполнения. Чтобы избежать ошибок, следует внимательно изучить инструкцию к декларации и знать правила заполнения;

- Ошибки в расчетах: неправильное проведение арифметических операций может привести к некорректным результатам при расчете сумм налога;

- Неправильное определение права на освобождение от уплаты налога: не всегда легко разобраться в условиях, которые позволяют уклониться от уплаты налога. В случае неправильного определения права на освобождение, вы рискуете попасть под пристальное внимание налоговых органов;

- Неправильное определение налоговой ставки: неверное определение применяемой налоговой ставки также может привести к ошибкам и последующим штрафам;

- Неверное отражение налоговых сделок: при отражении налоговых сделок следует быть внимательным и не допускать ошибок при указании сумм и дат.

Последствия ошибок:

Если вы допустили ошибку при подаче налоговой декларации, это может повлечь за собой негативные последствия:

- штрафные санкции: в зависимости от величины ошибки и суммы налога, который должен был быть уплачен, штрафы могут составлять значительные суммы;

- дополнительные проверки со стороны налоговой службы: при наличии подозрений в неправильности подачи декларации, налоговая служба может провести дополнительную проверку вашей деятельности, что может занять время и требовать дополнительных административных затрат;

- судебные разбирательства: в случае спора с налоговыми органами, вы можете оказаться в ситуации, когда будет необходимо обращаться в суд для защиты своих интересов, что также связано с дополнительными расходами.

Как избежать ошибок?

Чтобы избежать ошибок при подаче налоговой отчетности, рекомендуется:

- Тщательно изучить связанные требования налогового законодательства;

- Осведомиться о всех изменениях и обновлениях в налогообложении;

- Внимательно заполнять декларацию и производить все расчеты, следуя инструкции;

- В случае сомнений или сложностей, обратиться за консультацией к специалистам в области налогообложения;

- Предоставить всю необходимую документацию и информацию при подаче декларации;

- Внимательно следить за сроками подачи деклараций и уплаты налогов.

И помните, в случае возникновения ошибок при подаче налоговой отчетности, ответственность за их исправление лежит на налогоплательщике. Искать ошибку придется самому, иначе придется платить штрафы.

Разрыв возникает, если у покупателя и поставщика разные налоги

Разрыв возникает в случаях, когда у покупателя и поставщика существенно отличаются налоги, которые они обязаны уплачивать. Это может произойти из-за различий в законодательстве разных стран или регионов, а также из-за особенностей налогообложения определенных отраслей или сфер деятельности.

Такой разрыв в налоговых ставках может иметь серьезные последствия для бизнеса, поскольку он влияет на финансовые потоки и конкурентоспособность компании. Возможности для обхода или снижения налогового бремени могут привести к неравномерному распределению ресурсов и содействовать появлению неэффективных практик.

Причины возникновения разрыва в налогах

- Различия в законодательстве разных стран или регионов;

- Особенности налогообложения определенных отраслей или сфер деятельности;

- Изменения в налоговом законодательстве;

- Неправильное понимание и применение налоговых правил;

- Налоговые льготы или выплаты, предоставляемые государством;

- Недостаточная координация и сотрудничество между различными налоговыми органами и учреждениями.

Последствия разрыва в налогах

Разрыв в налогах может привести к следующим последствиям:

- Увеличение налоговых выплат для одной из сторон;

- Снижение конкурентоспособности компании на рынке из-за несправедливого налогообложения;

- Появление неэффективных практик и схем, направленных на уклонение от уплаты налогов;

- Увеличение бюрократии и административной нагрузки для бизнеса;

- Риск налоговых проверок и штрафов со стороны налоговых органов.

Разрыв в налогах между покупателем и поставщиком может создавать сложности и риски для бизнеса. Для минимизации этих проблем необходима тщательная проверка и анализ налоговых ставок и правил в разных юрисдикциях, а также активное сотрудничество и координация между налоговыми органами и учреждениями.

Какие бывают разрывы по НДС

Разрывы по НДС могут возникать в различных ситуациях, в которых возникает несоответствие между суммой НДС, уплаченной налоговым агентом и суммой НДС, начисленной и уплаченной поставщиком товаров или услуг. Вот некоторые из них:

1. Не предоставление документов

Один из возможных разрывов по НДС возникает, когда налоговый агент не предоставляет нужные документы (счета, накладные и т.п.), подтверждающие начисление и уплату НДС. Это может стать причиной отказа в возмещении НДС поставщиком.

2. Фиктивное начисление НДС

Другой частый разрыв по НДС возникает, когда начисление НДС совершается фиктивно, без реальной передачи товаров или оказания услуг. Такие случаи могут возникнуть при сотрудничестве с недобросовестными поставщиками или при участии в «теневых сделках».

3. Ошибки в декларации или отчетности

Еще одной причиной разрыва может стать ошибка в декларации или отчетности, в результате которой сумма НДС, уплаченная налоговым агентом, не совпадает с суммой НДС, начисленной и уплаченной поставщиком. Это может быть вызвано невнимательностью или неправильным заполнением документов.

4. Изменение налогового режима

Если поставщик товаров или услуг сменил налоговый режим, например, перешел на упрощенную систему налогообложения, это может привести к разрыву по НДС, так как его ставки и порядок начисления могут отличаться от стандартных.

5. Изменение условий сделки

Разрыв по НДС также может возникнуть при изменении условий сделки между налоговым агентом и поставщиком. Например, если стоимость товара или услуги уменьшается или изменяется, это может повлиять на сумму НДС, уплаченную налоговым агентом.

Все эти разрывы по НДС могут привести к неправильному учету налогов или некорректному расчету суммы возмещения НДС.

Разрыв НДС в декларации

В налоговой декларации предпринимателя или компании необходимо указывать сумму НДС, который подлежит уплате или возмещению. Однако, в некоторых случаях возникает необходимость разрывать НДС и указывать его отдельно для определенных операций или транзакций.

Причины разрыва НДС в декларации

Существует несколько причин, по которым НДС может быть разрыван и указываться отдельно в налоговой декларации:

- Освобождение от НДС. Некоторые операции или товары могут быть освобождены от налога в соответствии с законодательством. В таких случаях НДС необходимо разрывать и указывать отдельно в декларации;

- Разные ставки НДС. В некоторых случаях разные товары или услуги могут подвергаться разным ставкам НДС. В таком случае также необходимо разрывать НДС и указывать его отдельно;

- Импорт и экспорт товаров. При импорте или экспорте товаров также возникает необходимость разрыва НДС и указания его отдельно в налоговой декларации;

- Особые условия. В некоторых случаях возникают особые условия, при которых НДС нужно разрывать и указывать его отдельно для определенных операций или транзакций.

Как указывать разрыв НДС в декларации?

Для указания разрыва НДС в налоговой декларации необходимо:

- Разделить операции или транзакции, для которых требуется разрыв НДС;

- Указать отдельно суммы НДС для каждого разрыва, в соответствии с применимыми ставками НДС;

- Суммировать отдельные суммы НДС и указать общую сумму в декларации.

Преимущества разрыва НДС в декларации

Разрыв НДС в налоговой декларации имеет несколько преимуществ:

- Позволяет точно отразить суммы НДС для каждой отдельной операции или транзакции;

- Облегчает анализ данных и контроль за уплатой или возмещением НДС;

- Соответствует требованиям законодательства и позволяет избежать штрафов или претензий со стороны налоговых органов.

Разрыв НДС в налоговой декларации является важным аспектом налогового обязательства предпринимателей и компаний. Следует правильно разрывать НДС и указывать его отдельно для операций или транзакций, где это требуется в соответствии с законодательством. Это позволяет точно учесть суммы НДС и избежать нарушений при уплате или возмещении налога.