Заявление на возврат налога на доходы физических лиц (НДФЛ) является неотъемлемой частью декларации по налогу на доходы граждан. Форма КНД 1112542 предоставляет возможность запросить возврат переплаченного НДФЛ в 2026 году и получить соответствующую компенсацию. В данной статье мы рассмотрим основные аспекты заполнения и подачи такого заявления, а также дадим рекомендации по его оформлению и сопроводительным документам.

Заявление на возврат НДФЛ

Уважаемый Налоговый орган!

Согласно действующему законодательству, я, в качестве физического лица, хочу подать заявление на возврат НДФЛ.

Информация о заявителе:

- ФИО: [ФИО]

- ИНН: [ИНН]

- Адрес регистрации: [Адрес]

- Контактный телефон: [Телефон]

- Электронная почта: [Email]

Информация о доходах:

Ниже приведены детали моих доходов, по которым я хочу получить возврат НДФЛ:

| Год | Работодатель | Сумма дохода |

|---|---|---|

| 2022 | [Название работодателя] | [Сумма дохода] |

| 2022 | [Название работодателя] | [Сумма дохода] |

Реквизиты для перевода денежных средств:

- Банк: [Название банка]

- БИК: [БИК]

- Расчетный счет: [Расчетный счет]

- Корреспондентский счет: [Корреспондентский счет]

- Наименование получателя: [Полное наименование]

Просьба рассмотреть данное заявление и произвести возврат НДФЛ на указанный мной банковский счет в кратчайшие сроки. Приложены все необходимые документы для подтверждения моих доходов.

С уважением,

[ФИО]

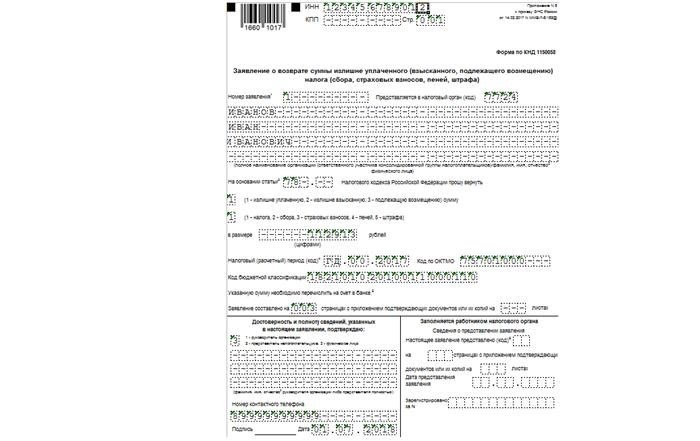

Как правильно заполнить заявление на возврат налога по форме 3-НДФЛ?

Шаг 1: Заполните контактные данные

В самом начале заявления укажите свои контактные данные, такие как фамилия, имя, отчество, адрес регистрации и контактный телефон. Обязательно проверьте, чтобы все данные были указаны корректно и без ошибок.

Шаг 2: Укажите информацию о налогоплательщике

В этом разделе укажите свой ИНН (индивидуальный номер налогоплательщика), а также дату рождения. Убедитесь, что указанные данные совпадают с вашими реальными данными.

Шаг 3: Укажите информацию о доходе и удержанном налоге

В данном разделе вам необходимо указать свой годовой доход и удержанное с него налоговое часть. Внимательно проверьте все цифры и удостоверьтесь, что они соответствуют вашему текущему финансовому состоянию.

Шаг 4: Проверьте правильность заполнения

После заполнения всех полей в заявлении, обязательно проверьте всю информацию, чтобы исключить возможные ошибки. Убедитесь, что все данные точны и соответствуют вашей налоговой декларации и документам, подтверждающим доходы.

Шаг 5: Подпишите заявление

После проверки правильности заполнения заявления, подпишите его собственноручно. Подпись должна быть четкой и разборчивой. Также не забудьте указать дату подписания.

Правильно заполненное заявление на возврат налога по форме 3-НДФЛ — это гарантия того, что процесс возврата пройдет без проблем и задержек. Следуя данным рекомендациям, вы сохраните время и избежите непредвиденных ошибок в процессе заполнения заявления.

Образец заявления на налоговый вычет

Уважаемое налоговое управление,

Я, [ФИО], паспорт серии [серия] № [номер], выдан [орган] [дата], зарегистрированный по адресу: [адрес прописки], прошу рассмотреть мое заявление о предоставлении налогового вычета согласно действующему законодательству.

Данные о моих доходах:

- Год, за который запрашивается вычет: [год]

- Общая сумма дохода, полученного за указанный период: [сумма]

- Сумма уплаченного НДФЛ за указанный период: [сумма]

Основание для предоставления налогового вычета:

Я хочу произвести налоговый вычет в соответствии с [статья закона], который предусматривает возможность получения налоговых льгот в случае выполнения определенных условий. Согласно этому закону, я имею право на налоговый вычет.

Дополнительные материалы:

- Копия моего паспорта

- Копия свидетельства о регистрации моего места жительства

- Копия моей налоговой декларации по НДФЛ за указанный период

Прошу рассмотреть мою заявку и произвести предоставление налогового вычета в соответствии с действующим законодательством. Ознакомлен с тем, что заведомо ложные сведения, указанные в данной заявке, могут повлечь за собой административную и/или уголовную ответственность.

С уважением,

[ФИО]

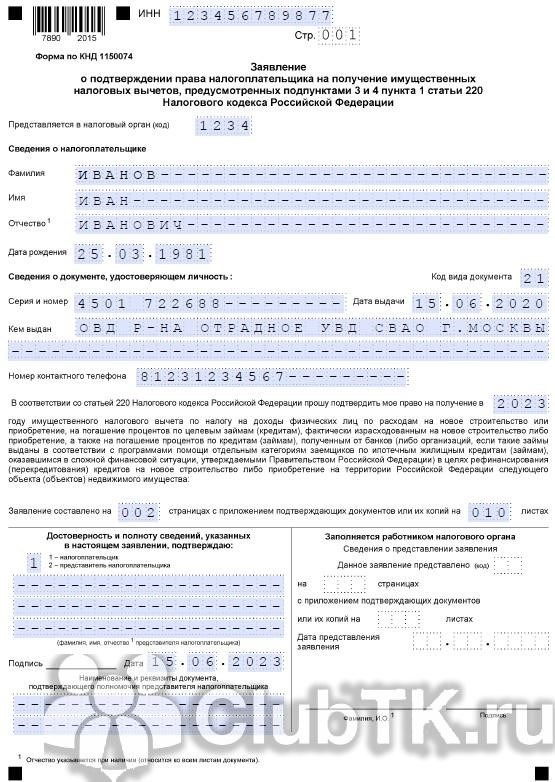

Снижаем налоги в связи с покупкой имущества

Покупка имущества может стать основанием для снижения налоговых обязательств. В данной статье рассмотрим, каким образом можно провести операции с имуществом, чтобы минимизировать уплату налогов.

1. Использование ипотеки

Один из способов снизить налоговую нагрузку при покупке недвижимости — это использование ипотечного кредита. При оформлении ипотеки можно воспользоваться налоговым вычетом по процентам по кредиту. Таким образом, сумма, уплаченная в качестве процентов по ипотеке, может быть учтена при расчете налоговых обязательств.

2. Воспользоваться налоговым вычетом по капитальному ремонту

Если владелец имущества производит капитальный ремонт, то определенные затраты могут быть учтены в качестве налоговых вычетов. Это позволяет снизить сумму налоговых обязательств в будущем.

3. Инвестиции в производственные активы

Приобретение производственных активов может стать основанием для получения налоговых льгот. В таком случае, сумма, потраченная на приобретение активов, может быть учтена при расчете налоговых обязательств.

4. Учет расходов на обучение

В случае, если физическое лицо проходит обучение, связанное с его профессиональной деятельностью, расходы на обучение также могут быть учтены в качестве налогового вычета. Это поможет снизить налоговую нагрузку.

5. Организация бизнеса

Если физическое лицо приобретает имущество для организации бизнеса, данная операция также может стать основанием для налоговых льгот. В таких случаях, сумма, потраченная на приобретение имущества, может быть учтена при расчете налоговых обязательств.

В результате, проведение операций с имуществом может помочь снизить налоговую нагрузку. Важно знать и использовать различные налоговые вычеты и льготы, чтобы уменьшить уплату налогов.

Как подать заявление в налоговую на возврат НДФЛ?

Шаг 1: Сбор необходимых документов

- Получите форму заявления на возврат НДФЛ в налоговой службе или скачайте ее с официального сайта.

- Соберите и подготовьте все документы, подтверждающие право на возврат НДФЛ, такие как справка о доходах, налоговые вычеты и другие.

Шаг 2: Заполнение заявления

- Внимательно заполните все поля в заявлении, указав свой налоговый номер, ФИО, сумму возврата и другую информацию, требуемую налоговой службой.

- Обратите внимание на особенности заполнения заявления, например, необходимость указания реквизитов банковского счета для перечисления возврата.

Шаг 3: Подача заявления в налоговую службу

- Подайте заполненное заявление в налоговую службу лично или через электронную подачу на официальном сайте.

- Убедитесь, что у вас есть все необходимые копии и оригиналы документов.

- Получите удостоверение о приеме заявления и сохраняйте его до получения результата.

Шаг 4: Ожидание результата и получение возврата

- Ожидайте рассмотрения заявления налоговой службой.

- В случае положительного решения, налоговая служба перечислит вам сумму возврата на указанный в заявлении банковский счет.

- Если у вас возникнут вопросы или проблемы, свяжитесь с налоговой службой для получения дополнительной информации и помощи.

Подача заявления на возврат НДФЛ — это важная процедура, которая поможет вам вернуть часть уплаченного налога. Следуйте указанным выше шагам и обратитесь за помощью к налоговой службе при необходимости. Будьте внимательны при заполнении заявления и предоставлении документов, чтобы избежать задержек или отказа в возврате налога.

Форма и сроки подачи заявления

Для возврата НДФЛ по форме кнд 1112542 физическим лицам в 2026 году необходимо заполнить и подать соответствующее заявление в налоговый орган. Форма заявления и сроки подачи определены законодательством и следует соблюдать для реализации своих прав.

Форма заявления

Форма заявления на возврат НДФЛ по форме кнд 1112542 представляет собой специально разработанную форму, которую нужно заполнить в соответствии с требованиями налогового органа. В заявлении необходимо указать все необходимые данные и сведения, чтобы обосновать право на возврат налога.

Форма кнд 1112542 включает следующие разделы:

- Персональные данные налогоплательщика: ФИО, ИНН, контактная информация.

- Информация о доходах и источниках дохода: данные о работодателе, сумма полученных доходов, вычеты и имущественные права.

- Сведения о налоговой базе и расчете суммы НДФЛ, подлежащей возврату.

- Банковские реквизиты для перечисления возвращаемой суммы НДФЛ.

- Подпись налогоплательщика и дата.

Заполненное заявление должно быть подписано налогоплательщиком и может быть представлено в электронном или бумажном виде в соответствии с предписаниями налогового органа.

Сроки подачи заявления

Сроки подачи заявления на возврат полученного в 2026 году НДФЛ физическим лицам по форме кнд 1112542 определены законодательством. Обычно подача заявления возможна в период с 1 января до 1 апреля следующего года. Важно учесть, что после истечения этого срока право на возврат суммы НДФЛ может быть утрачено.

Существуют некоторые исключения, когда сроки подачи заявления могут быть изменены или продлены. Например, это может произойти при наличии обстоятельств непреодолимой силы или по усмотрению налоговых органов. Поэтому рекомендуется всегда ознакомиться с действующим законодательством и конкретными требованиями налогового органа в отношении сроков подачи.

Как вернуть налог через ФНС

Шаги по возврату налога через ФНС:

- Подготовка необходимых документов

- Заполнение и подача заявления в налоговую

- Ожидание рассмотрения заявления

- Получение денежных средств на счет

Подготовка необходимых документов:

Перед заполнением заявления необходимо собрать следующие документы:

- Копию паспорта

- Копию ИНН

- Свидетельство о государственной регистрации (для индивидуальных предпринимателей)

- Справку о доходах за предыдущий год (форма 2-НДФЛ)

- Справки о доходах от работодателей (форма 2-НДФЛ)

- Договоры о предоставлении услуг (если имеются)

Заполнение и подача заявления в налоговую:

После подготовки всех документов необходимо заполнить заявление на возврат налога через ФНС. Заявление можно заполнить как в электронной форме на официальном сайте ФНС, так и на бумаге. В заявлении необходимо указать полную информацию о доходах и налоговых вычетах за год.

Поданное заявление необходимо сдать в налоговую инспекцию либо отправить почтой с уведомлением о вручении. В случае электронной подачи заявления, оно отправляется прямо на сайте ФНС.

Ожидание рассмотрения заявления:

После подачи заявления в налоговую, необходимо ожидать рассмотрения вашего заявления. Обычно рассмотрение заявления занимает несколько недель до нескольких месяцев, в зависимости от загруженности налоговой службы.

В случае положительного рассмотрения, вам будет выслано уведомление о начислении суммы налога, которую вы можете вернуть.

Получение денежных средств на счет:

После получения уведомления о начислении суммы налога, вы можете получить денежные средства на указанный вами счет. Обычно деньги перечисляются на счет в течение нескольких рабочих дней после получения уведомления.

В итоге, возврат налога через ФНС — это достаточно простая процедура, которая требует подготовки необходимых документов и заполнения заявления. После подачи заявления и его рассмотрения, вы можете получить часть уплаченного налога на ваш счет.

Оформляем стандартные вычеты

1. Виды стандартных вычетов

Стандартные вычеты предоставляются гражданам для снижения налоговой нагрузки. Существуют следующие виды стандартных вычетов:

- Вычет на детей – предоставляется родителям, усыновителям, опекунам детей в возрасте до 18 лет. Размер вычета зависит от количества детей.

- Вычет на обучение – предоставляется родителям, усыновителям, опекунам детей на обучение в учебных заведениях.

- Вычет на лечение – предоставляется гражданам для покрытия расходов на медицинское лечение.

2. Процедура оформления стандартных вычетов

Для оформления стандартных вычетов необходимо выполнить следующие шаги:

- Сбор необходимых документов – для каждого вида вычета требуются определенные документы, подтверждающие право на вычет. Например, для вычета на детей необходимо предоставить свидетельство о рождении ребенка.

- Заполнение заявления – после сбора всех необходимых документов необходимо заполнить заявление на получение вычета. В заявлении указываются персональные данные и информация о вычете.

- Подача заявления – заполненное заявление необходимо подать в налоговую инспекцию по месту жительства или работы. Также возможна подача заявления онлайн через официальный сайт налоговой службы.

- Ожидание результата – после подачи заявления налоговая инспекция проводит проверку и принимает решение о предоставлении вычета. В случае положительного результата, сумма вычета будет учтена при расчете возврата налога.

3. Возможные сложности при оформлении стандартных вычетов

Оформление стандартных вычетов может сопровождаться рядом сложностей. Основные из них:

- Неправильно заполненные документы – неправильно заполненные заявления или отсутствие необходимых документов могут стать причиной отказа в предоставлении вычета.

- Сроки подачи заявления – для получения вычета необходимо подать заявление в установленные сроки. Пропущенный срок может привести к утрате права на вычет.

- Отсутствие подтверждающих документов – при отсутствии необходимых документов, подтверждающих право на вычет, налоговая инспекция может отказать в предоставлении вычета.

Оформление стандартных вычетов – это важный шаг для получения возврата части уплаченного налога. Соблюдая все требования и собирая необходимые документы, вы сможете получить вычеты и сэкономить свои финансы.

Сроки рассмотрения заявления на возврат налога

Согласно статье 78 Налогового кодекса Российской Федерации, заявление на возврат налога должно быть рассмотрено в течение 3 месяцев со дня его получения налоговым органом. Однако, в практической реализации сроки рассмотрения заявления могут варьироваться в зависимости от различных факторов, таких как загруженность налоговых органов, сложность вопроса и т.д.

Основные факторы, влияющие на сроки рассмотрения заявления:

- Объем заявлений и общая нагрузка налоговых органов. Если налоговый орган получает большое количество заявлений на возврат налога, то сроки рассмотрения могут быть продлены из-за нехватки ресурсов и перегрузки сотрудников.

- Сложность вопроса и наличие дополнительных проверок. В случае, если в заявлении имеются недостаточно подробные или неточные сведения, налоговый орган может запросить дополнительные документы или провести дополнительные проверки, что может затянуть рассмотрение дела.

- Наличие ошибок или противоречий в заявлении. Если в заявлении на возврат налога имеются ошибки или противоречия, например, неправильно указаны данные или отсутствуют необходимые документы, это может привести к задержке в рассмотрении заявления.

Cитация:

«Сроки рассмотрения заявления на возврат налога определяются в соответствии с законодательством и могут быть изменены налоговыми органами в случаях обоснованной необходимости. Важно учесть, что налоговый орган обязан уведомить заявителя в случае продления сроков рассмотрения заявления.»

Пример расчета сроков:

| Дата подачи заявления | Срок рассмотрения (3 месяца) | Ожидаемая дата рассмотрения |

|---|---|---|

| 01.01.2026 | 01.04.2026 | ориентировочно 01.04.2026 |

| 15.02.2026 | 15.05.2026 | ориентировочно 15.05.2026 |

| 10.03.2026 | 10.06.2026 | ориентировочно 10.06.2026 |

В любом случае, важно предоставлять полную и достоверную информацию в заявлении на возврат налога, чтобы избежать возможных задержек в рассмотрении и получить свои деньги в кратчайшие сроки.

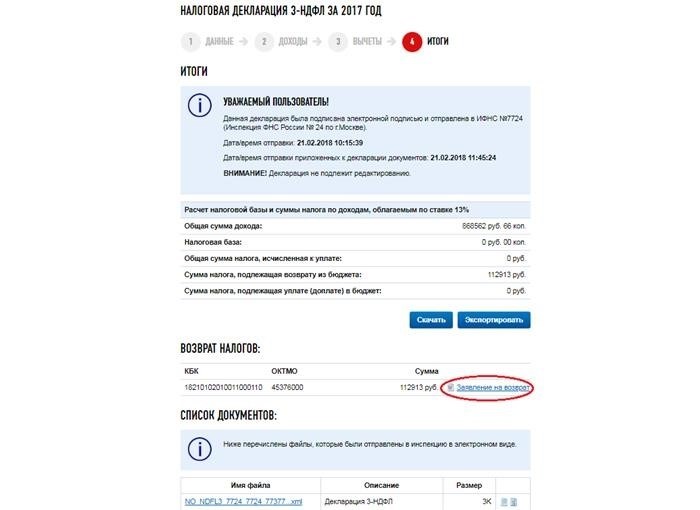

Заполнение заявления через ЛК после камеральной проверки

После проведения камеральной проверки и получения результатов, необходимо заполнить заявление на возврат НДФЛ через личный кабинет (ЛК). Это позволяет ускорить процесс обработки и получения денежных средств.

Как заполнить заявление через ЛК?

Для заполнения заявления через ЛК после камеральной проверки необходимо выполнить следующие шаги:

- Войдите в свой личный кабинет на сайте налоговой службы.

- Выберите раздел «Заявления и оформление» или аналогичный раздел, указанный на сайте.

- Выберите форму заявления на возврат НДФЛ физическому лицу по форме КНД 1112542.

- Заполните все необходимые поля заявления, указав свои персональные данные, номер налогового дела и другую требуемую информацию.

- Приложите все необходимые документы, подтверждающие право на возврат НДФЛ (например, копию налоговой декларации).

- Проверьте правильность заполненных данных и нажмите кнопку «Отправить» для подачи заявления.

Преимущества заполнения заявления через ЛК

Заполнение заявления через ЛК после камеральной проверки имеет ряд преимуществ:

- Ускоренная обработка заявления. Заявление, поданное через ЛК, обрабатывается автоматически и позволяет сократить время рассмотрения.

- Удобство и доступность. Заполнение заявления через ЛК возможно в любое удобное время и из любого места, где есть доступ в интернет.

- Отслеживание статуса заявления. В ЛК вы можете отслеживать статус вашего заявления на возврат НДФЛ после камеральной проверки.

По истечении определенного времени после подачи заявления через ЛК, вам должны будут начислить и перечислить вам сумму возврата НДФЛ, о котором вы указали в заявлении.

Социальные льготы на лечение, обучение, фитнес

В современном обществе существует ряд социальных льгот, предоставляемых государством, чтобы облегчить доступ граждан к лечению, обучению и фитнесу. Эти льготы позволяют улучшить качество жизни и обеспечить равные возможности для всех слоев населения.

Льготы на лечение:

- Система обязательного медицинского страхования (ОМС) предоставляет возможность бесплатного получения медицинской помощи в государственных учреждениях для всех граждан России.

- Льготная стоматология позволяет получить бесплатное или льготное лечение зубов и полости рта для определенных категорий граждан.

- Льготы по лекарственным средствам позволяют получить лекарства бесплатно или существенно снизить их стоимость для пенсионеров, инвалидов и других нуждающихся граждан.

Льготы на обучение:

- Государственная поддержка для студентов предоставляет возможность получить льготные стипендии, льготные кредиты на образование и другие финансовые преимущества при обучении в высших учебных заведениях.

- Льготное подготовительное образование позволяет бесплатно подготовиться к поступлению в вузы для выпускников школ, обеспечивая равные возможности для всех студентов.

- Льготы для обучения инвалидов предусматривают адаптированное обучение и специальные условия для граждан с ограниченными возможностями.

Льготы на фитнес и спорт:

- Льготы на посещение спортивных объектов позволяют получить скидки или бесплатное посещение фитнес-клубов, бассейнов и других спортивных сооружений для пенсионеров и инвалидов.

- Финансовая поддержка спортсменов предоставляет возможность получить льготное финансирование, спортивное оборудование и другие преимущества для молодых талантливых спортсменов.

- Специальные программы для лиц с ограниченными возможностями предусматривают адаптированные занятия и услуги по физической реабилитации.

Социальные льготы на лечение, обучение и фитнес важны для обеспечения равных возможностей и поддержки граждан, особенно тех, у кого есть ограничения или ограниченные финансовые возможности. Государство стремится создать благоприятные условия для улучшения здоровья, получения образования и поддержки активного образа жизни. Эти льготы позволяют гражданам быть здоровыми, образованными и активными членами общества.